相続等の登記、日々の疑問点を徒然なるままに、つづる今日、明日かな

ブログ

2024年(令和6年)以降に相続登記が義務化されます!

横浜、戸塚、栄、泉、瀬谷、旭、港南、南区の相続手続きはもちろんのこと、民事信託、離婚、自筆証書遺言書保管の作成支援。自筆証書遺言の検認手続、成年後見、公正証書遺言の作成手続、家事事件の申立書作成、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜、戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までご連絡願います。

遺贈登記申請の簡略化

1 単独申請を可能とすることとした理由

不登法では、権利に関する登記の申請は、法令に別段の定めがある場合を除き、登記権利者及び登記義務者が共同してしなければならないとされていますが(不登法60条)、現行不登法 63条は、その例外として、確定判決による登記や相続・法人の合併による権利の移転の登記につき、登記権利者の単独申請によることを認めています。

もっとも、ここでいう「相続」には、いわゆる特定財産承継遺言(民法 1014条 2 項参照)が含まれるものの、遺贈は含まれず、他に別段の定めもないため、遺贈による所有権の移転の登記は、登記権利者である受遺者と登記義務者である遣言執行者(又は共同相続人)との共同申請によらなければならない(注 1) 。

(注1) 従来は、遺贈といわゆる特定財産承継逍言(遺産分割方法の指定と解釈される相続させる旨の遺言)との間の実務上の差異として、このような①不動産登記の単独申請の可否のほか 、②登録免許税の多寡 、③農地法 (昭和27年法律第229号)3 条の許可の要否、④賃借権の承継における賃貸人の承諾の要否(前者については必要、後者については不要)、⑤推定相続人の廃除の規定の適用の有無(前者については適用なし、後者については適用あり)等があるといわれていた。もっとも、現在では、②や③の場面では法律の改正によって差がなくなっており(登録免許税法17条 1 項、農地法 3 条 1 項16号、農地法施行規則(昭和 27年農林省令第 79号)15条 5 号参照)、両者の実際上の差異はより小さくなっていると指摘されています。

不登法において、このような共同申請の原則が採用されているのは、登記権利者だけでなく登記をすることにより登記上直接に不利益を受ける登記義 務者が共同して登記を申請していることをもって、登記の真正を担保するための措置の一つとして位置付けていることによるものです。

しかし、相続人に対する遺贈は、遣言の内容に基づいて被相続人から相続人に対して権利の移転が生ずるという点では特定財産承継遺言と同様の機能を有するものであり、特定財産承継遣言に基づいて相続による所有権の移転 の登記の申請がされる場合と同様に登記原因証明情報として遺言書が提供されるのであれば、遺贈による所有権の移転の登記の真正は特定財産承継遺言に基づく相続による所有権の移転の登記と同程度に担保されるということができます。

加えて、一部改正法では、遺贈により所有権を取得した相続人に対して所有権の移転の登記の申請義務が課されているところ、その申請を促進し、所有者不明不動産が発生することを予防する観点からは、その登記手続の合理化・簡略化を図ることが有益であると考えられます。

以上を踏まえ、相続人に対する遺贈による所有権の移転の登記(注2) についても、登記権利者(受遺者)による単独申請が可能とされたものです(注3) 。

(注 2) 相続人以外の第三者に対する遺贈については、これを相続(特定財産承継遺言)による所有権の移転と実質的に同視することができないことから、新不登法63条 3 項の規定の適用対象外とされており、従前と同様の手続によることになります。

(注3) 新不登法63条 3 項では、相続人に対する遺贈による所有権の移転の登記については、登記権利者による単独申請が可能とされていますが、登記権利者と登記義務者の共同申請によってすることが排除されているわけではありません。

(出典:Q&A令和3年改正民法・改正不登法・相続土地国庫帰属法)

横浜、戸塚、栄、泉、瀬谷、旭、港南、南区の相続手続きはもちろんのこと、民事信託、離婚、自筆証書遺言書保管の作成支援。自筆証書遺言の検認手続、成年後見、公正証書遺言の作成手続、家事事件の申立書作成、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜、戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までお願いします。

令和5年4月1日民法改正

司法書士 戸塚・栄・泉区

相続の放棄をした者による相続財産の管理制度が改正になりました。

Q 相続の放棄をした者による相続財産の管理に関して、どのような改正をしているのでしょうか(新民法940条 1 項関係)。

1 問題の所在

現行民法においては、相続の放棄をした者は、その放棄によって相続人となった者が相続財産の管理を始める,ことができるまで、自己の財産におけるのと同一の注意をもって、その財産の管理を継続しなければならないとされています(現行民法940条 1 項)。

この管理継続義務は、次順位の相続人が相続財産の管理を始めることができるまでの管理についてのものである。 そのため、法定相続人の全員が相続しない場合に、誰が管理継続義務を負うの放棄をし、次順位の相続人が存在かは、必ずしも明らかではない。 また、相続の放棄をした者が相続財産を現に占有していない場合にまで管理継続義務を負うかどうかや、その義務の内容及び終期も明らかではないため、相続の放棄をしたにもかかわらず、過剰な負担を強いられるケースがあるとの指摘があります。

2 改正内容

新民法940 条1 項では、相続の放棄をした者は、その放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は新民法952条 1 項の相続財産清算人に対して当該財産を引き渡すまでの間、自己の財産におけるとの同一の注意をもって、その財産を保存しなければならないものとされました。

これにより、①相続の放棄をした者が同項の義務を負うのは、放棄の申述時に相続財産に属する財産を現に占有している場合に限られ、被相続人の占有を観念的にのみ承継している場合には、同項の義務を負わないこと、②同項の義務の内容は、現に占有している財産の保存にとどまり、それを超えた管理義務を負うわけではないこと、③同項の義務は、相続人や新民法952条1 項の相続財産清算人に対して当該財産を引き渡すことによって終了することが明確にされました。(by:Q&A令和3年改正民法・改正不登法・相続土地国庫帰属法)

数次相続の今日

平成20年に父甲の遺産について、相続人である母乙、子A、B間で遺産分割協議が行われ、

不動産については母乙が持分100分の99、子Aが100分の1を相続することに決定しました。

しかし、遺産分割協議書は原本ではなく、印鑑証明書の添付もありませんし、かつ、コピーしかありません。

相続登記をしないうちに、母乙が平成26年に死亡しました。

母乙の持分100分の99で相続した不動産について、子A、B間で遺産分割協議を行なった結果、子Aが、

持分100分の99を相続することになりました。

この相続登記申請はどのようにしたらよいのでしょうか?

という案件にぶつかるときがあります。

司法書士は、相続税の計算はできませんが、登録免許税の計算はできます。依頼者のために

登録免許税をできるだけ安くしてあげることに、苦心した結果、父からの第一次相続人が母乙単独で

取得しているのであれば、権利変動の過程が比較的明らかであって、登記原因の記載も複雑となる

おそれはないので、第二次相続人が仮に2人の共有であったとしても、1件の登記申請が可能であると

いう結論に達します。登記原因としては、『平成20年 月 日乙相続、平成26年 月 日相続』

という数次相続について、1件の申請による登記をすることが認められるのです(昭和30年12

月16日民甲第2670号民事局長通達)。

現在では、

(1)相続により土地を取得した方が相続登記をしないで死亡した場合の登録免許税の免税措置

個人が相続(相続人に対する遺贈も含みます。)により土地の所有権を取得した場合において、当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは、平成30年4月1日から令和7年(2025年)3月31日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さないこととされました。

免税を受けるには、申請書への法令の条項の記載が必要です

登録免許税の免税措置の適用を受けるためには、免税の根拠となる法令の条項を申請書に記載する必要があります。 相続登記の登録免許税の免税措置については、「租税特別措置法第84条の2の3第1項により非課税」と申請書に記載してください(記載がない場合は、免税措置は受けられません。)。

ところで、相続税に関しては税理士にお願いをするわけですが、司法書士として、平成20年父甲

死亡時に行われた有効な遺産分割協議書(例えば、相続の申告をしたが、相続登記はしなかった場合)

が存在していても、その遺産分割協議書がコピーの場合には、登記に使用できないことになります。

しかしながら、そのコピーが残っている場合、相続の確定申告をしていることが考えられることから、

その分割協議の結果をないがしろにすることはできません。

登記では使用できない遺産分割協議書をどのような法的効果を持たせて、登記申請ができるかですが、

平成20年の遺産分割協議書を現在の相続人全員が実印、印鑑証明書を添付して証明する方法があります。

そこで、登記手続き上、有効になった平成20年の遺産分割協議書と今般の平成26年の協議書で

1件の登記申請(数次相続)をすれば、登記免許税が軽減されることになります。

ただし、司法書士として、気をつけなければならないのは、父の相続に際して、母乙が相続登記をし

ていれば、相続税が発生しなかったのではないかと考えられることです。

司法書士は、税の専門家でないので、登録免許税の軽減ばかりに注意を喚起し、父甲の相続登記を

今般の平成26年の遺産分割協議書と平成20年の遺産分割協議書の双方を添付して、最終相続人

子Aが単独で相続するという1件の登記申請をした場合、税務署が相続税をどのように掛けてくるか、

税理士に相談された方がよいと思われる事案です。

登録免許税を節約したところ、相続税の方が高くなってしまったのでは本末転倒です。

亡母乙名義に一度相続登記を入れて、相続税を回避するという手法を取る場合があります。

税理士に計算を行ってもらって、1件の登記申請でも課税されないようであれば、遺産分割協議書は、

平成20年の内容を現在の相続人で証明し、今般の平成26年の遺産分割協議書(協議者は同一相続人)

を双方添付して、数次相続の登記申請をする方法が考えられます。

戸塚区の相続登記は、ベテランの当事務所にお越しいただきますと、懇切丁寧にご説明申し上げます。

信託契約における残余財産の帰属権利者として取得した土地等の譲渡に係る租税特別措置法第35条第3項に規定する被相続人の居住用財産に係る譲渡所得の特別控除の特例の適用可否について

被相続人の居住用財産(空き家)を売ったときの特例

信託契約における残余財産の帰属権利者として取得した土地等の譲渡に

係る租税特別措置法第35条第3項に規定する被相続人の居住用財産に

係る譲渡所得の特別控除の特例の適用可否について

取引等に係る税務上の取扱い等に関する事前照会

〔照会〕

| 照会の内容 |

|

別紙の1のとおり |

|---|---|---|

|

|

別紙の2のとおり | |

|

|

別紙の3のとおり | |

|

|

租税特別措置法第35条 信託法第183条 |

|

|

|

||

〔回答〕

|

|

令和4年12月20日 |

|

東京国税局審理課長 |

|---|

|

|

標題のことについては、下記の理由から、貴見のとおり取り扱われるとは限りません。 なお、この回答内容は、東京国税局としての見解であり、事前照会者の申告内容等を拘束するものではないことを申し添えます。 記

(理由) |

|||

|---|---|---|---|---|

(参考 国税庁ホームページ)

https://www.nta.go.jp/about/organization/tokyo/bunshokaito/joto-sanrin/221220/01.htm#a01)

遺言執行(2019年7月1日施行後の相続法改正)

遺言執行者とは?

遺言執行者(遺言執行人)とは、遺言の内容を実現するために必要な手続きをする人のことです。

遺言執行者の任務は、「法務局での名義変更手続き」や「相続財産を調査して目録を作る」といった、遺言の内容を実現するための一連の作業になります。遺言の内容を実現するための権限を持ち、実際に行動する人が遺言執行者ということです。

民法(2019年7月1日施行前の相続法改正)は以下のとおり、規定しています。

(遺言執行者の任務の開始及び権利義務)

第1007条第2項

遺言執行者は、その任務を開始したときは、遅滞なく、遺言の内容を相続人に通知しなければならない。

遺言執行者は、遺言の内容を実現するため、相続財産の管理その他遺言の執行に必要な一切の行為をする権利義務を有するとされ(法第1012条第1項)、遺言執行者の職務は遺言の内容を実現することにあり、必ずしも相続人の利益のために職務を行うものではないことが明確化された。

また、遺言執行者がある場合は、遺贈の履行は、遺言執行者のみが行うことができるとされ(同条第2項)、遺言執行者の権利義務が明確化された。

この改正後の規定は、改正法の施行の日(令和元年7月1日)前に開始した相続に関し、同日以後に遺言執行者となる者にも適用するとされた(改正法附則第8条第1項)。

( 遺言の執行の妨害行為の禁止)

遺言執行者がある場合には、相続人は、相続財産の処分その他遺言の執行を妨げる行為をすることができないとされているところ(法第1013条第1項)、法第1013条第1項の規程に違反してした行為は、無効になることを明確にしつつ、ただし、これをもって善意の第三者に対抗することができないとして(同条第2項)、善意者保護規定を設けている。

また、これらの規定は、相続人の債権者(相続債権者を含む。)が相続財産についてその権利を行使することを妨げないとされ(同条第3項)、相続債権者を含む相続人の債権者については、その適用がないことが明確化された。この相続債権者等による相続財産についての権利行使としては、相続債権者等による差押え等の強制執行等が該当する。

この改正後の規定は、改正法の施行の日(令和元年7月1日)以後に開始した相続について適用され、同日前に開始した相続については、なお従前の例によるとされた(改正法附則第2条)。

(特定財産に関する遺言の執行)

遺産の分割の方法の指定として遺産に属する特定の財産を共同相続人の一人又は数人に承継させる旨の遺言(以下「特定財産承継遺言」という。)があったときは、遺言執行者は、当該共同相続人が法第899条の2第1項に規定する対抗要件を備えるために必要な行為をすることができるとされた(法第1014条第2項)。

また、法第1014条第2項の規定にかかわらず、被相続人が遺言で別段の意思を表示したときは、その意思に従うとされた(同条第4項)。

なお、遺言執行者は、一般に、法定代理人であると解されており、これは、改正前後で異なることはない。

これにより、不動産を目的とする特定財産承継遺言がされた場合に、遺言執行者は、被相続人が遺言で別段の意思を表示したときを除き、単独で、法定代理人として、相続による権利の移転の登記を申請することができることとなる。

おって、相続人が対抗要件を備えることは、遺言の執行の妨害行為(法第1013条第1項)に該当しないため、当該相続人が単独で、相続による権利の移転の登記を申請することができることは、従前のとおりである。

この改正後の規定は、改正法の施行の日(令和元年7月1日)前にされた特定の財産に関する遺言に係る遺言執行者によるその執行については、適用しないとされた(改正法附則第8条第2項)。

(特定財産に関する遺言の執行)

4 前二項の規定にかかわらず、被相続人が遺言で別段の意思を表示したときは、その意思に従う。

(改正前の民法)

第4節 遺言の執行

(遺言書の検認)

第1004条 遺言書の保管者は、相続の開始を知った後、遅滞なく、これを家庭裁判所に提出して、その検認を請求しなければならない。遺言書の保管者がない場合において、相続人が遺言書を発見した後も、同様とする。

2 前項の規定は、公正証書による遺言については、適用しない。

3 封印のある遺言書は、家庭裁判所において相続人又はその代理人の立会いがなければ、開封することができない。

(過料)

第1005条 前条の規定により遺言書を提出することを怠り、その検認を経ないで遺言を執行し、又は家庭裁判所外においてその開封をした者は、5万円以下の過料に処する。

(遺言執行者の指定)

第1006条 遺言者は、遺言で、一人又は数人の遺言執行者を指定し、又はその指定を第三者に委託することができる。

2 遺言執行者の指定の委託を受けた者は、遅滞なく、その指定をして、これを相続人に通知しなければならない。

3 遺言執行者の指定の委託を受けた者がその委託を辞そうとするときは、遅滞なくその旨を相続人に通知しなければならない。

(遺言執行者の任務の開始)

第1007条 遺言執行者が就職を承諾したときは、直ちにその任務を行わなければならない。

(遺言執行者に対する就職の催告)

第1008条 相続人その他の利害関係人は、遺言執行者に対し、相当の期間を定めて、その期間内に就職を承諾するかどうかを確答すべき旨の催告をすることができる。この場合において、遺言執行者が、その期間内に相続人に対して確答をしないときは、就職を承諾したものとみなす。

(遺言執行者の欠格事由)

第1009条 未成年者及び破産者は、遺言執行者となることができない。

(遺言執行者の選任)

第1010条 遺言執行者がないとき、又はなくなったときは、家庭裁判所は、利害関係人の請求によって、これを選任することができる。

(相続財産の目録の作成)

第1011条 遺言執行者は、遅滞なく、相続財産の目録を作成して、相続人に交付しなければならない。

2 遺言執行者は、相続人の請求があるときは、その立会いをもって相続財産の目録を作成し、又は公証人にこれを作成させなければならない。

(遺言執行者の権利義務)

第1012条 遺言執行者は、相続財産の管理その他遺言の執行に必要な一切の行為をする権利義務を有する。

2 第644条から第647条まで及び第650条の規定は、遺言執行者について準用する。

(遺言の執行の妨害行為の禁止)

第1013条 遺言執行者がある場合には、相続人は、相続財産の処分その他遺言の執行を妨げるべき行為をすることができない。

(特定財産に関する遺言の執行)

第1014条 前3条の規定は、遺言が相続財産のうち特定の財産に関する場合には、その財産についてのみ適用する。

(遺言執行者の地位)

第1015条 遺言執行者は、相続人の代理人とみなす。

(遺言執行者の復任権)

第1016条 遺言執行者は、やむを得ない事由がなければ、第三者にその任務を行わせることができない。ただし、遺言者がその遺言に反対の意思を表示したときは、この限りでない。

2 遺言執行者が前項ただし書の規定により第三者にその任務を行わせる場合には、相続人に対して、第105条に規定する責任を負う。

(遺言執行者が数人ある場合の任務の執行)

第1017条 遺言執行者が数人ある場合には、その任務の執行は、過半数で決する。ただし、遺言者がその遺言に別段の意思を表示したときは、その意思に従う。

2 各遺言執行者は、前項の規定にかかわらず、保存行為をすることができる。

(遺言執行者の報酬)

第1018条 家庭裁判所は、相続財産の状況その他の事情によって遺言執行者の報酬を定めることができる。ただし、遺言者がその遺言に報酬を定めたときは、この限りでない。

2 第648条第2項及び第3項の規定は、遺言執行者が報酬を受けるべき場合について準用する。

(遺言執行者の解任及び辞任)

第1019条 遺言執行者がその任務を怠ったときその他正当な事由があるときは、利害関係人は、その解任を家庭裁判所に請求することができる。

2 遺言執行者は、正当な事由があるときは、家庭裁判所の許可を得て、その任務を辞することができる。

(以上改正前の民法)

(解説)

3 経過措置

改正法の附則第8条により、以下のように定められている。

(遺言執行者の権利義務等に関する経過措置)

第8条 新民法第1007条第2項及び第1012条の規定は、施行日前に開始した相続に関し、施行日以後に遺言執行者となる者にも、適用する。

2 新民法第1014条第2項から第4項までの規定は、施行日前にされた特定の財産に関する遺言に係る遺言執行者によるその執行については、適用しない。

3 施行日前にされた遺言に係る遺言執行者の復任権については、新民法第1016条の規定にかかわらず、なお従前の例による。

このように遺言執行者を遺言書の中で指定しておくと(特に公正証書遺言)、遺言内容が執行されるために非常に便利となります。

遺言執行者には相続人の1人を指定してもよいことになりますが(遺言者は、遺言で、一人又は数人の遺言執行者を指定(第1006条))、一般的に遺言執行者には、弁護士や司法書士が指定されることが多いことは紛争が生じないように法的な判断ができる法的専門家が要望されているからです。

また、登記手続きを伴う不動産の遺贈の登記をするためには、通常は法定相続人全員の印鑑及び印鑑証明書が必要ですが、司法書士を遺言執行者に指定しておくと、遺言執行者の印鑑と印鑑証明書で登記手続きができることになり、いたずらに、遺言に不服のある法定相続人の捺印、印鑑証明書を求める必要がなくなります。

(遺言執行者の地位)として、民法は、遺言執行者は、相続人の代理人とみなす(第1015条 )と規定していましたが、

(遺言執行者の行為の効果)

第1015条 遺言執行者がその権限内において遺言執行者であることを示してした行為は、相続人に対して直接にその効力を生ずる。と、改正されました。

しかし、金融機関、法務局などの対応において、自筆遺言の場合、必ずしもその地位を認めてくれない場合があります。そこで、やはり、公正証書遺言の作成を薦めるゆえんでもありますし、専門家にご依頼をされることをお薦めするゆえんでもあります。

そうでなければ、遺言を書いたと安心していたとしても、改めて相続人の委任状等を要求する場合がありますので、気をつけましょう。

相続人不存在による所有権登記名義人氏名変更及び共有者の一人が相続人なくして死亡した場合の持分全部移転の登記

相続人不存在による所有権登記名義人氏名変更及び特別縁故者不存在確定を原因とする亡甲相続財産持分全部移転

➀ 共有者の一人が死亡し、その相続人のあることが明かでないときは、その死亡者の共有持分は「相続財産」という法人名義となります(民951条)。この場合には、その相続財産の管理人が選任され(民952条1項 )、 家庭裁判所はその選任公告をします(同条2項)。一方、管理人の申立てにより債権者と受遺者に対する権利請求の申出(民957条)、相続人捜索の公告(民958条)がなされても、その公告期間 (6か月を下らない期間)以内に権利主張者のないときは、相続人不存在が確定します(民958条の2) 。 また、上記の公告期間満了により相続人の不存在が確定し、かつ、民法958条の3第2項の3か月の期間以内に特別縁故者からの財産分与の申立てがなかったとき(又はその申立てを却下する旨の審判が確定したとき)の他の共有者への権利の帰属時期は、申立ての期間の満了日(又は申立てを却下する旨の審判が確定した日)の翌日とし、登記原因は「特別縁故者不存在確定」とするものとされ、その日付は、被相続人の死亡の日から 13か月の期間の経過後の日であることを要する取扱いであり、これに違背する申請は、改正前不動産登記法49条 4 号(現行不登法25条 5 号)により却下すべきものとされています(平成3·4·12民三2398通達)。

② 登記の目的として、移転する相続財産全部、すなわち死亡した共有者の相続財産共有持分全部の移転(民255条)の登記である旨を記載します(不登令3条5号)。

③ 登記原因としては、前記➀に示したように「何年何月何日特別縁故者不存在確定」と記載しますが、その日付は、民法958条の3第2項の期間満了日の翌日又は上記の期間内に同条1項の請求があり、かつ、分与しない旨の審判が確定した日の翌日を記載します。

④ 登記権利者として、相続財産を取得した他の共有者の氏名・住所及び各取得者の持分を記載します。

⑤ 登記義務者は、法人「亡甲相続財産」です。

⑥ 登記原因証明情報としては、上記③の各種書面を添付します。

⑦ 登記義務者の登記識別情報(又は登記済証)は、「亡甲」(被相続人)が所有権を取得したときの登記識別情報(又は登記済証)を提供します。なお、登記識別情報(又は登記済証)を提供することができないときは、その理由を記載します。この場合は、不動産登記法第23条第1項、第2項により登記官の事前通知による本人確認か、同条第4項により資格者代理人(不登規72条)による本人確認情報⑪を提供すべきものとされています。 ⑧ 登記義務者「亡甲相続財産」の法定代理人である相続財産管理人の印鑑証明書を添付します。

⑨ 登記権利者の住所を証する住民票の写しなどを添付します。 ⑩ 登記義務者の法定代理人であることを証する相続財産管理人の選任審判書を添付します。なお、法定代理人たる管理人から復代理人による申請の場合は、さらに復代理の委任状を添付します。

<参考:「相続における戸籍の味方と登記手続」高妻新・荒木文明著>

横浜、戸塚、栄、泉、瀬谷、旭、港南、南区の相続手続きはもちろんのこと、民事信託、離婚、自筆証書遺言書保管の作成支援。自筆証書遺言の検認手続、成年後見、公正証書遺言の作成手続、家事事件の申立書作成、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜、戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までご連絡願います。

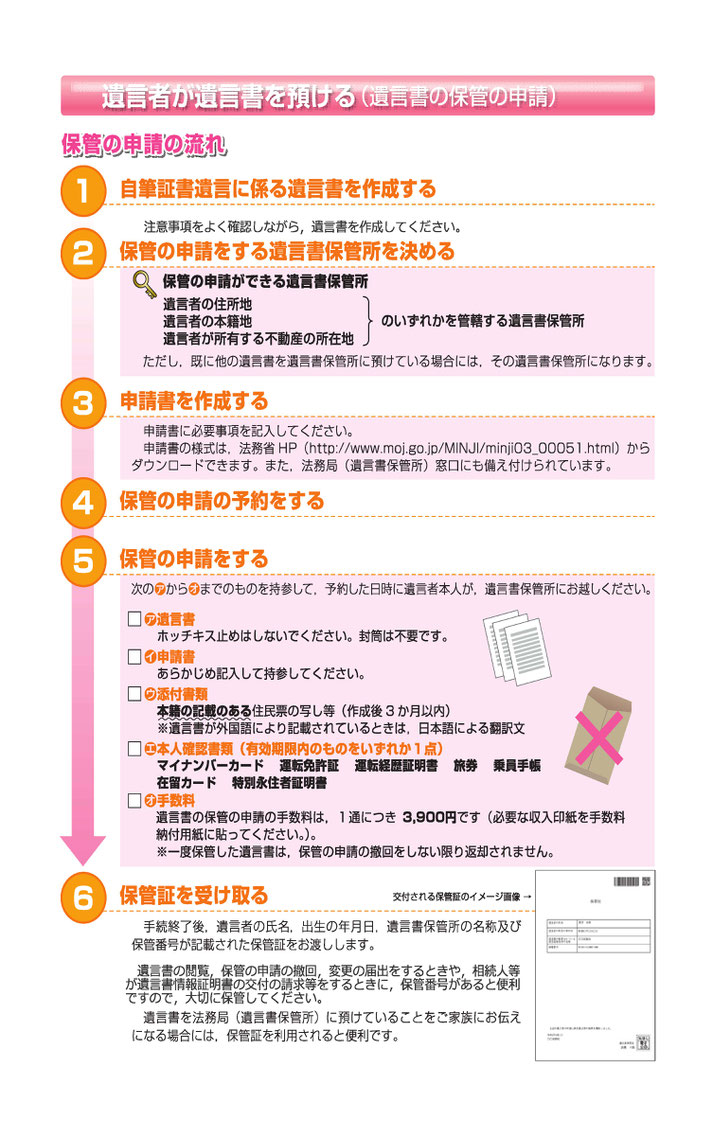

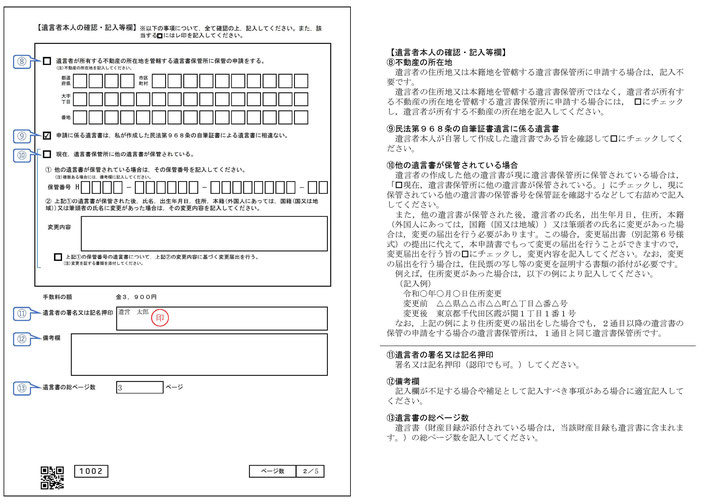

遺言書の保管の申請

1.自筆証書遺言書保管制度で使用する申請書等について

(法務省ホームページ>引用http://www.moj.go.jp/MINJI/minji06_00048.html

法務局における自筆証書遺言書保管制度について

令和2年(2020年)7月10日施行

1.自筆証書遺言書保管制度で使用する申請書等について

<法務省ホームページ>より引用>http://www.moj.go.jp/MINJI/minji03_00051.html

01 遺言書の保管の申請

相続法改正

令和元年6月27日付け法務省民二第68号民事局長通達

(1) 遺産分割に関する見直し

ア 遺産の分割前に遺産に属する財産が処分された場合の遺産の範囲 共同相続人は、その全員の同意により、当該処分された財産が遺産の分割時に遺産として存在するものとみなすことができることが明確化された(法第906条の2第1項)。 法第906条の2第1項の規程にかかわらず、共同相続人の一人又は数人により同項の財産が処分されたときは、当該共同相続人については、同項の同意を得ることを要しないとされた(同条第2項)。

この改正後の規定は、改正法の施行の日(令和元年7月1日)以後に開始した相続について適用され、同日前に開始した相続については、なお従前の例によるとされた(改正法附則第2条)。

相続登記の登録免許税の免税措置について

相続登記の登録免許税の免税措置について

(1)相続により土地を取得した方が相続登記をしないで死亡した場合の登録免許税の免税措置

個人が相続(相続人に対する遺贈も含みます。)により土地の所有権を取得した場合において,当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは,平成30年4月1日から令和3年(2021年)3月31日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については,登録免許税を課さないこととされました。

免税措置のイメージ

免税を受けることができる相続登記の申請のイメージは,以下のとおりです。 登記名義人となっている被相続人Aから相続人Bが相続により土地の所有権を取得した場合において,その相続登記をしないまま相続人Bが亡くなったときは,相続人Bをその土地の登記名義人とするための相続登記については,登録免許税が免税となります。

(注)上記のような場合に,必ずしもCさんがその土地を相続している必要はなく,例えばBさんが生前にその土地を第三者に売却していたとしても,1次相続についての相続登記の登録免許税は免税となります。

税率及び適用期間

本来,土地の価額に対して0.4%(1000分の4)の税率がかかるところ,平成30年4月1日から令和3年3月31日までの間は,免税となります。

免税を受けるには,申請書への法令の条項の記載が必要です

登録免許税の免税措置の適用を受けるためには,免税の根拠となる法令の条項を申請書に記載する必要があります。 相続登記の登録免許税の免税措置については,「租税特別措置法第84条の2の3第1項により非課税」と申請書に記載してください(記載がない場合は,免税措置は受けられません。)。

(by 法務省HP http://homu/page7_000017.html)

法務局における遺言書の保管等に関する法律について

平成30年12月20日 法務省民事局総務課

平成30年7月6日,法務局における遺言書の保管等に関する法律(平成30年法律第73号)が成立しました(同年7月13日公布)。法務局における遺言書の保管等に関する法律(以下「遺言書保管法」といいます。)は,高齢化の進展等の社会経済情勢の変化に鑑み,相続をめぐる紛争を防止するという観点から,法務局において自筆証書遺言に係る遺言書を保管する制度を新たに設けるものです。遺言書保管法の施行期日は,施行期日を定める政令において平成32年7月10日(金)と定められました。なお,施行前には,法務局に対して遺言書の保管を申請することはできませんので,ご注意ください。

○ 遺言書の保管の申請

• 保管の申請の対象となるのは,民法第968条の自筆証書によってした遺言(自筆証書遺言)に係る遺言書のみです(第1条)。また,遺言書は,封のされていない法務省令で定める様式(別途定める予定です。)に従って作成されたものでなければなりません(第4条第2項)。

• 遺言書の保管に関する事務は,法務局のうち法務大臣の指定する法務局(遺言書保管所)において,遺言書保管官として指定された法務事務官が取り扱います(第2条,第3条)。

• 遺言書の保管の申請は,遺言者の住所地若しくは本籍地又は遺言者が所有する不動産の所在地を管轄する遺言書保管所の遺言書保管官に対してすることができます(第4条第3項)。

• 遺言書の保管の申請は,遺言者が遺言書保管所に自ら出頭して行わなければなりません。その際,遺言書保管官は,申請人が本人であるかどうかの確認をします(第4条第6項,第5条)。

○ 遺言書保管官による遺言書の保管及び情報の管理 • 保管の申請がされた遺言書については,遺言書保管官が,遺言書保管所の施設内において原本を保管するとともに,その画像情報等の遺言書に係る情報を管理することとなります(第6条第1項,第7条第1項)。

○ 遺言者による遺言書の閲覧,保管の申請の撤回

• 遺言者は,保管されている遺言書について,その閲覧を請求することができ,また,遺言書の保管の申請を撤回することができます(第6条,第8条)。保管の申請が撤回されると,遺言書保管官は,遺言者に遺言書を返還するとともに遺言書に係る情報を消去します(第8条第4項)。

• 遺言者の生存中は,遺言者以外の方は,遺言書の閲覧等を行うことはできません。

○ 遺言書の保管の有無の照会及び相続人等による証明書の請求等 • 特定の死亡している者について,自己(請求者)が相続人,受遺者等となっている遺言書(関係遺言書)が遺言書保管所に保管されているかどうかを証明した書面(遺言書保管事実証明書)の交付を請求することができます(第10条)。

• 遺言者の相続人,受遺者等は,遺言者の死亡後,遺言書の画像情報等を用いた証明書(遺言書情報証明書)の交付請求及び遺言書原本の閲覧請求をすることができます(第9条)。

• 遺言書保管官は,遺言書情報証明書を交付し又は相続人等に遺言書の閲覧をさせたときは,速やかに,当該遺言書を保管している旨を遺言者の相続人,受遺者及び遺言執行者に通知します(第9条第5項)。

○ 遺言書の検認の適用除外

• 遺言書保管所に保管されている遺言書については, 遺言書の検認(民法第1004条第1項)の規定は,適用されません(第11条)。

○ 手数料

• 遺言書の保管の申請,遺言書の閲覧請求,遺言書情報証明書又は遺言書保管事実証明書の交付の請求をするには,手数料を納める必要があります。(第12条)

http://www.moj.go.jp/MINJI/minji03_00051.html

民事信託と遺留分

民事信託と遺留分

東京地裁平成30年9月12日判決が出ました。「遺留分制度を潜脱する意図で信託制度を利用したものであって、公序良俗に反して無効というべきである。」という判決です。信託と遺留分についての下級裁判例ですが、契約書を作成、締結する場合は、当然に検討を要する判決です。

横浜 戸塚 栄 泉 瀬谷 旭 港南 南区の相続手続きはもちろんのこと、生前贈与、民事信託、成年後見、公正証書遺言の作成手続、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜 戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までご連絡願います。

数次相続に係る所有権の移転登記が非課税になる?

租税特別措置法第84条の2の3第1項の規定の施行等に伴う不動産登記事務 の取扱いについて(通知)

〔平成30年3月31日付法務省民二第168号〕 法務省民事局民事第二課長

所得税法等の一部を改正する法律(平成30年法律第7号。以下「改正法J という。)が本年4月1日から施行され,改正法により新設される租税特別措置法(昭和32年法律第26号。以下「法」という。)第84条の2の3第1項の規定も同日から施行されますが,これに伴う不動産登記事務の取扱いについては,下記の事項に留意するよう,貴管下登記官に周知方取り計らい願います。

記

第 1 背景

相続登記が未了のまま放置されることは,いわゆる所有者不明土地問題を生じさせる大きな要因の一つであるとされ,法務省では,相続登記を促す広報用リ-フレットの作成や法定相続情報証明制度の創設など,相続登記の促進のための各種の施策を進めているところである 。

一方で,相続登記が未了のまま放置されることの理由の一つとしては,手続にかかる費用の負担が挙げられており,例えば登録免許税の減免措置といった費用負担の軽減を図るべきとの指摘もある 。

法務省では,これらの状況に鑑み,平成30年度税制改正要望として,相続登記を促進するために,相続登記に係る登録免許税について特例措置を設けることを要望してきたところである 。 この要望については,平成29年12月22日に閣議決定された平成30年度税制改正の大綱に「土地の相続登記に対する登録免許税の免税措置の創設」として盛り込まれ,今般の免税措置の創設に至ったものである 。

第 2 相続に係る所有権の移転登記の免税措置(法第84条の2の3第1項関係)

個人が相続(相続人に対する遺贈を含む。以下同じ。)により土地の所有権を取得した場合において,当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは,平成30年4月1日から平成33年3月31日までの聞に当該個人を当該土地の所有権の登記名義人とするために受ける登記については,登録免許税を課さないこととされた(法第84条の2の3第1項)。

今回の措置は,いわゆる数次相続が生じていることを主に想定したものであるが,ここでいう「個人が相続により土地の所有権を取得した場合において,当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したとき」とは,登記名義人である被相続人 A から相続人 B が 相続により土地の所有権を取得した場合において,相続人 B が被相続人 A からの相続による土地の所有権の移転の登記を受ける前に死亡したときをいう。 したがって,当該土地の所有権が相続人 B の死亡による相続を原因として B の相続人(例えば B の子など)に更に移転していることまでを要件とするものではない。すなわち,例えば,当該土地について相続人 B が生存 している聞に相続人 B から第三者に売買等がされていたとしても,それをもって法第84条の2の3第1項の適用外となるものではない 。

「当該個人を当該土地の所有権の登記名義人とするために受ける登記」とは,死亡した相続人 B を当該土地の所有権の登記名義人とするために受ける,被相続人 A からの相続による土地の所有権の移転の登記をいう。 また,例えば,相続人 B に,存命する同順位の相続人が存在し,当該土地が当該同順位の相続人と相続人 B との共有により相続されている場合には,「 当該個人を当該土地の所有権の登記名義人とするために受ける登記」として法第84条の2の3第1項の適用により免税措置を受ける範囲は,相続人 B が所有権の移転を受ける持分に相当する部分となる。

法第84条の2の3第1項の適用を受けようとするときの申請情報の記載は,例えば,登録免許税の欄に「租税特別措置法(又は昭和32年法律第26号)第84条の2の3第1項により非課税(あるいは,一部非課税)」などとする。

上記3に従って法第84条の2の3第1項の適用を受けようとする土地の相続による所有権の移転の登記の申請があった場合には,同項の適用の有無は,原則として,当該申請において提供される,相続を証する市町村長その他の公務員が職務上作成した情報 ( 不動産登記令(平成16年政令第379号)別表22の項添付情報欄)から明らかとなるため,法第84条の2の3第1項の適用を受けるための特段の証明書類は要しない。

遺言と遺産分割協議

遺言と遺産分割協議

Q 父の相続に際し、公正証書遺言がありました。その内容は「妻に全財産を相続させる。」とありました。相続人は、母と、私(長男)と妹です。

母は、父が母に相続するという、土地について、長男の私にその相続する土地をあげると言っています。母は、健在なので、父の相続のときに私に相続させるということができないか、ご相談に参りました。

遺言の内容と違っても、相続が可能!

A 父の遺言があっても、共同相続人全員の同意があれば、遺言の内容と異なる遺産分割協議はできます。相続登記が未了のときは、当該遺産分割協議によって、直接「相続」を原因とする所有権移転登記ができます。既に、遺言によって、相続の登記がなされているときは、当該遺産分割協議によって、「遺産分割」を原因とする持分移転登記を行う方法があります。

なお、当事務所では、後々の紛争を回避するために、公正証書遺言の内容を全員が承知したうえで、その遺言と違う内容での遺産分割協議を行った方法をとらさせていただいています。

(参照:「登記官からみた相続登記のポイント」新日本法規)

相続・遺言と祭祀承継

相続・遺言と祭祀承継

遺言で先祖のこと、お墓の維持管理や法要、お寺のこと等を長男に託したいのだけど、本当に実行してくれるか心配だ!という声が相続や遺言のお話のときに、あちこちで聞かれます。

遺言にて『遺言者は遺言者及び祖先の祭祀を主催すべき者として長男○○○○(昭和○○年○月○日生)を指定する。』と記載することで、遺言者は一応安心すると言われていますが、先のような事例があることは遺言の限界と言えます。

そこで、死後事務委任契約とか、遺言信託をご教示する場合があります。

この遺言信託は、金融機関の商品名で周知されているかと思いますが、金融機関における「遺言信託」(注)は、民事信託・家族信託でいう「信託」ではありません。

私たち法律家がお話をする「遺言信託」は、信託法第3条2号に規定されている民事信託でいう「信託」です。

この「遺言による信託」は、例えば、お父さんが「私が亡くなったら息子を受託者として私の所有する不動産を信託する」と遺言で定めておく方法で、お父さんが亡くなった時に信託の効力が発生します。

この「遺言による信託」は公正証書で遺言を作成すると同時に作成します。

(注)【信託銀行の提供するサービス】

多くの信託銀行は、遺言に関する以下のサービスを有料で提供しています。名称に信託という文言が含まれていますが、法的には信託とは無関係です。

①遺言の作成に関するコンサルティング

②作成した遺言書を保管

③遺言の執行

横浜、戸塚、栄、泉、瀬谷、旭、港南、南区の相続手続きはもちろんのこと、民事信託に強い司法書士です。公正証書遺言の作成手続、信託契約書作成、離婚、自筆証書遺言の検認手続、成年後見、家事事件の申立書作成、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜、戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までご連絡願います。

不在者財産管理人

不在者財産管理人

不在者の財産管理人と所有権移転の登記申請書の登記済証(登記識別情報)の添付

Q 不在者の財産管理人が選任されており、財産管理人が土地の買収に応ずるために民法103条に定めた権限を超える行為につき家庭裁判所の許可を得ている場合において、買収を登記原因とする所有権移転の登記申請書にその許可書(審判書)を添付しているときでも、登記済証の添付を要するか。

A 登記済証添付の要否(登研366号)⇒変更

不在者の財産管理人が、土地の買収に応ずるために民法103条に定めた権限を超える行為につき家庭裁判所の許可を得ている場合において、買収を登記原因とする所有権移転の登記申請書にその許可書(審判書)を添付しているときでも、法35条1項3号に規定する登記義務者の権利に関する登記済証の添付を要する。

Q 不在者の財産管理人が土地の買収に応ずるために民法(明治29年法律第89号)第103条に定める権限を超える行為につき家庭裁判所の許可を得ている場合において、買収を登記原因とする所有権の移転の登記の申請に当該許可書を添付しているときは、不動産登記法(平成16年法律第123号)第22条に規定する登記識別情報の提供をすることを要しないと考えますが、いかがでしょうか(質疑応答【5499】(登研366号85頁)では、このようなときであっても、登記済証の提供を要する旨の回答がされています。)。

A 登記識別情報の提供の要否(登研779号)

不在者の財産管理人が土地の買収に応ずるために民法第103条に定める権限を超える行為につき家庭裁判所の許可を得ている場合において、買収を登記原因とする所有権の移転の登記の申請に当該許可書を添付しているときは、登記識別情報の提供を要しない。

御指摘の質疑応答は、本件質疑応答によって変更されたものと了知願います。

横浜、戸塚、栄、泉、瀬谷、旭、港南、南区の相続手続きはもちろんのこと、民事信託に強い司法書士です。財産管理、公正証書遺言の作成手続、信託契約書作成、離婚、自筆証書遺言の検認手続、成年後見、家事事件の申立書作成、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜、戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までご連絡願います。

相続と福祉型民事信託

Q 親なき後、障がいを持つ子どもの将来が心配である。

【相談の内容】 【相談者】 父親Aとその妻B

【具体的な依頼内容・希望など】

①Aの死亡後、遺産が国庫に帰属することは避けたい。

②Aの財産は、妻Bと長女Cに使ってもらいたいが、最終的に長女Cに使ってもらうようにするにはどうしたらよいか。

相続と民事(家族)信託

1. 信託とは

「委託者」が所有している資産を受託者に移転して、「受託者」はその資産につき、一定の目的に従って管理処分を行い、その資産から生じた利益を「受益者」に配当するという契約です。委託者の財産の所有権は受託者に移りますが、その利益は受益者が受取るということになります。

2.唯一、民事信託のみが生前から死亡後まで永続的に設定できる契約です。(次号へ続く)

相続・数次相続

数次相続が生じている場合において最終的な遺産分割協議の結果のみが記載された 遺産分割協議書を添付してされた相続による所有権の移転の登記の可否について(通知) 〔平成29 年3 月30 日付法務省民二第237 号〕

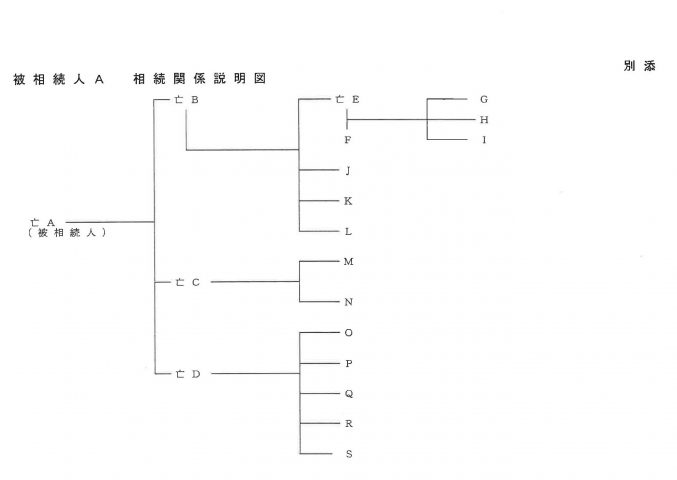

標記について,別紙甲号のとおり福岡法務局民事行政部長から当職宛てに照会があり,別紙乙号のとおり回答しましたので,この旨貴管下登記官に周知方お取り計らい願います 。 〔別紙甲号〕 数次相続が生じている場合において最終的な遺産分割協議の結果のみが 記載された遺産分割協議書を添付してされた相続による所有権の移転の登記の可否について (照会)

Aを所有権の登記名義人とする甲不動産について,別添の相続関係説明図記載のとおり遺産分割が未了のまま数次相続が発生したことを前提に,今般,E の相続人の一人であるG から,G が甲不動産を相続したことを内容とする遺産分割協議書を 登記原因証明情報のっとして添付した上で,「年月日 B 相続 , 年月日 E 相続 ,年月日相続」を登記原因とする G への所有権の移転の登記の申請(

以下「本件登記申請」という。)が 1件の申請でされました 。 単独相続が中聞において数次行われた場合には,相続を原因とする所有権の移転登記を1件の申請で行うことができ,この単独相続には遺産分割により単独相続になった場合も含まれることについては先例(昭和30年12月16日付け民事甲第2670号民事局長通達。以下「昭和30年通達」という。)において示されているところですが

,本件においては,第一次相続の相続人による遺産分割が未了のまま第二次相続及び第三次相続が発生し,その後の遺産分割協議が第一次相続及び第二次相続の各相続人の地位を承継した者並びに第三次相続の相続人によって行われたものであり,本遺産分割協議書には,A名義の不動産をGが単独で相続した旨の記載があるのみであることから,昭和30年通達の取扱いの対象となるかどうかが明らかではありません 。

本遺産分割協議書の当該記載の趣旨は,第一次相続から第三次相続までの相続関係から合理的に推認すれば,まず,①第一次相続の相続人の地位を承継した者(FからSまで)により亡Bに甲不動産を承継させる合意,次に,①亡Bを被相続人とする第二次相続の相続人(J,K及びL) 及び相続人の地位を承継した者( F , G , H 及び I

)により亡Eに甲不動産を承継させる合意,そして,③亡Eを被相続人とする第三次相続の相続人( F , G , H 及び I ) によりG に甲不動産を承継させる合意の各合意をいずれも包含するものと解されますので,登記原因欄の上記記載は相当であると考えられます。また,上記各相続における相続人又は相続人の地位を承継した者である F から S

までの全員の署名押印があり,第一次相続から第三次相続までの遺産分割協議をするためにそれぞれ必要な者によって遺産分割が行われたと考えられます 。そうすると,昭和30 年通達に従って,本件登記申請に係る登記をすることができると考えますが,いささか疑義がありますので照会します 。

〔別紙乙号〕 数次相続が生じている場合において最終的な遺産分割協議の結果のみが記載された遺産分割協議書を添付してされた相続による所有権の移転の登記の可否につ いて (回答) 本月2 8 日付け不登第64 号をもって照会のありました標記の件については,貴見のとおり取り扱われて差し支えありません。

相続・数次相続

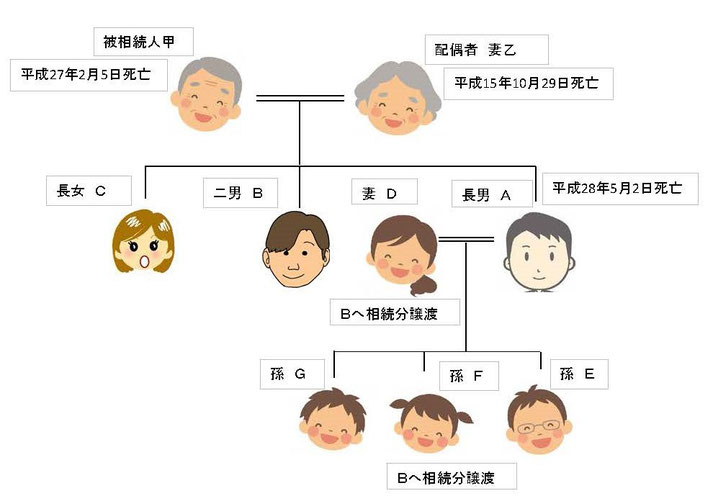

遺産分割協議が未了のうちに相続人の一人が死亡し、その亡くなった人の相続人ではない相続人が相続したいとき

上の図で、不動産を持っていた甲さんが亡くなりました。甲さんには長男A、二男B、長女Cがいます。遺産分割協議をしないうちに、続いて長男Aが亡くなりました。 長男Aには、妻D、子E、子F、子Gがいます。 Q1 甲さんの不動産を二男Bが相続する場合には、どのような遺産分割協議書を作成すればいいのでしょうか? A1 二男Bが相続する方法として、甲さんの相続と長男Aの相続の遺産分割協議を①1通の遺産分割協議書で作成する方法があります。 ①1通の遺産分割協議書で作成する方法 甲さんの相続人として、二男B、長女C、長男Aの相続人として、妻D、子E、子F、子Gが参加する遺産分割協議書で甲さんの不動産を二男Bに相続させる旨の遺産分割協議書を作成します。

また、上の図のように長男Aの相続人が全員二男Bへその相続分を譲渡したい場合はどうすればいいのでしょうか?次回へ続く。

横浜、戸塚、栄、泉、瀬谷、旭、港南、南区の相続手続きはもちろんのこと、旧法相続に強い 離婚、自筆証書遺言の検認手続、民事信託、成年後見、公正証書遺言の作成手続、家事事件の申立書作成、遺言執行者の指定についても当事務所は受任できますので、実務経験豊かな横浜、戸塚駅から徒歩2分の司法書士・行政書士高田秀子事務所までご連絡願います。

数次相続人間における相続分譲渡と所有権移転登記手続

数次相続人間における相続分譲渡と所有権移転登記手続

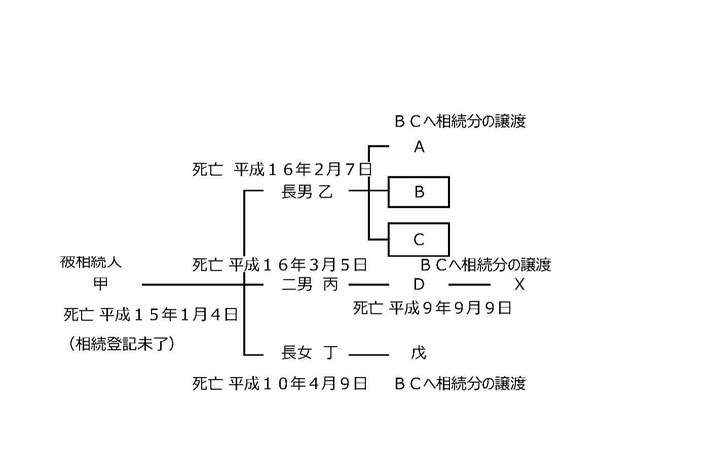

数次相続人間における相続分譲渡と所有権移転登記手続

被相続人甲が死亡し乙、丙及び戊(丁の代襲相続人)が相続した甲名義の不動産につき、相続登記未了のうちに乙の死亡によりA、B、Cが、丙の死亡によりX(Dの代襲相続人)が相続し、さらにその後、戊、A及びXが各自の相続分をそれぞれBに2分の1、Cに2分の1ずつ譲渡した場合において、B及びC名義への移転登記をするには、

①相続を原因とする乙、丙及び戊名義への所有権移転の登記、

②乙持分について相続を原因とするB及びC名義への持分全部移転の登記(Aの印鑑証明書付相続分譲渡証書添付)、

③丙持分について相続を原因とするX名義への持分全部移転の登記、

④戊及びX持分について相続分の売買又は相続分の贈与等を原因とするB及びC名義への持分全部移転の登記を順次申請するのが相当である。

(平4.3.18、民三第1,404号民事局第三課長回答・先例集追Ⅷ268頁、登研536号155頁〔解説付〕、月報47巻5号90頁)

相続関係説明図の援用

不動産登記法(平成16年法律第123号)の施行に伴う登記事務の取扱い

相続による権利の移転の登記等における添付書面の原本の還付を請求する場合において、いわゆる相続関係説明図が提出されたときは、登記原因証明情報のうち、戸籍謄本又は抄本及び除籍謄本に限り、当該相続関係説明図をこれらの書面の謄本として取り扱って差し支えない。 (平17.2.25、民二第457号民事局長通達・登研686号344頁)

相続関係説明図の援用の可否

【結論】同時に数個の相続登記を申請する場合、申請書に添付した相続関係説明図により相続関係が明らかであるときは、相続関係説明図を前件に添付し、他の申請書にはその旨を付記して援用してもよい。

Q 相続による所有権移転の登記を数個同時に申請する場合において、一の申請書に添付した相続関係説明図により数個の申請の相続関係が明らかであるときは、個々の申請書に相続関係説明図を添付することなく、最初の申請者に添付したものと援用することが許されると考えますがいかがでしょうか。

A 御意見のとおりと考えます。(登研250号)

相続登記申請書に添付する「相続関係説明図」の援用の可否

【結論】甲から乙、乙から丙へと順次相続が行われている場合において、甲名義の不動産と乙名義の不動産について丙が相続登記を連件で申請するときに、甲名義の不動産についてする相続の登記申請書に添付した相続関係説明図を、乙名義の不動産についてする相続の登記申請書に援用することはできない。

Q 相続人甲はA物件を所有する、相続人乙はB物件を所有するというような遺産分割協議書による相続関係につき、A物件(甲所有)の相続登記(一)とB物件(乙所有)の相続登記(二)を連件で提出する場合、相続関係説明図は便宜(一)の登記の申請書にのみ添付して、(二)の登記の申請には前件添付とする取扱いで差し支えないものと考えますが、いかがでしょうか。

A 相続関係説明図は、相続を証する書面中、当該相続による登記をなすにつき必要な事項及び関係者等を限定的に図によって明らかにしたものでなければなりません。したがって、被相続人が異なる場合は「相続関係説明図」にある事項等が異なることとなり、その援用はできないものと考えます。(登研420号)

旧民法730条2項「養親が養家を去りたるときは其者及び其実方の血族と養子との親族関係は之に因りて止む」

旧民法730条2項「養親が養家を去りたるときは其者及び其実方の血族と養子との親族関係は之に因りて止む」

「大正時代にとある家の養女になったAがその家の家督を継いだ後に、実の妹Xと養子縁組をした後、昭和14年の隠居・結婚に伴いAが養家を去った場合、AとXの養親子関係(ひいては相続関係)は消滅するのかどうか」が争われたものです。なお、Aの相続開始(死亡)は平成時代に入ってからであり、Aには実子Yが存在します。

現在の法律で単純に考えれば、AとXは離縁していないのだからAX間に親子関係は存在し、ひいては相続関係も存在するとなりそうです。ところが、Aの相続開始は平成に入ってからではあるものの、上記のAX間の親族関係が発生したのはいずれも戦前の旧民法の時代なので、AとXの親族関係(ひいては相続関係)を判断するには旧民法をも参照して判断しなければなりません。

そこで、旧民法ですが、次のような規定がありました。 旧民法730条2項(現代語訳) 「養親が養家を去りたるときは其者及び其実方の血族と養子との親族関係は之に因りて止む」

この条文を事案に合わせて読むと、「養親(A)が養家を去ったときは、養親(A)と養子(X)の親族関係(親子関係)は消滅する」というふうに読めそうです。 実際の裁判ではこのAX間の養親子としての相続関係の有無が争われたのですが、裁判所は、旧民法730条2項によりAとXの養親子関係は消滅したので、AX間に親子としての相続関係は存在しないと判断したようです。いわば条文どおりの判断です。

因みに、養子が養家を去ることを法律用語で「去家」といいますが、この「去家」という文言については、該当する事実があっても直接戸籍に「去家」と記載されたりはしません。そんなわけで、第1審、第2審の裁判では事案が旧民法730条2項の去家に該当するものであることが見過ごされたのではないか?と考えられます。

【最高裁平成21年12月4日第2小法廷判決・破棄自判判例タイムズ 1317-128】

Xは故A女の養子であると主張して、A女の実子であるYに対し、A女がその遺産の多くをYに相続させる内容の公正証書遺言をしたことにより、遺留分を侵害されたとして、価額弁償を求めた。

事情は以下の通りである。

①A女は大正6年9月17日、B男との間で同人を養親とする養子縁組をして、同人が戸主であるB家に入り、大正8年6月11日同人の死亡によりその家督を相続した。

②Xは、昭和14年8月30日、実姉であるA女との間で、同人を養親とする養子縁組をした。

③A女は、同年11月2日、隠居した上、同月29日、C男と婚姻してB家を去った。

④A女は、平成10年11月17日、長男であるYにその遺産の多くを相続させる内容の公正証書遺言をした。

⑤A女は、平成15年5月24日死亡した。

⑥Xは、平成16年5月13日、Yに対し、遺留分減殺の意思表示をした。

Xの請求は、認められるか?

【解答】 認められない。

(理由) 最高裁は、以下のように述べ、XがAの養子であるとする前提自体を否定し、Xの主張を退けた。 「昭和22年法律第222号による改正前の民法730条2項は、「養親カ養家ヲ去リタルトキハ其者・・・・ト養子トノ親族関係ハ之ニ因リテ止ム」と定めるところ、養親自身が婚姻又は養子縁組によってその家に入った者である場合に、その養親が養家を去ったときは、この規定の定める場合に該当すると解すべきである(最高裁昭和42年(オ)第203号同43年7月16日第三小法廷判決・裁判集民事91号721頁参照)。前記事実関係によれば、A女は、B男との養子縁組によりB家に入った者であって、被上告人Xと養子縁組をした後、C男と婚姻してB家を去ったというのであり、B女の去家により、同項に基づき、B女と被上告人Xとの養親子関係は消滅したものというべきである。」

自筆遺言証書と相続

自筆証書による遺言書の真正担保のケース

自筆証書による遺言書の家庭裁判所の検認期日の審問調書に、相続人中の1人が「遺言書は遺言者の自筆によるものではなく、押印も遺言者の使用印によるものではないと思う。」旨の陳述をしたとの記載がある場合であっても、遺言内容による相続の登記の申請に異議がない旨の当該陳述者の証明書(印鑑証明書付)が申請書に添付されているときは、当該相続の登記の申請を受理して差し支えない。 (平10.11.26、民三第2,275号民事局第三課長通知・先例集追Ⅸ162頁、登研627号201頁、月報55巻4号220頁)

法定相続と預金債権

遺産分割審判に対する抗告棄却決定に対する許可抗告事件

平成28年12月19日最高裁判所大法廷 決定破棄差戻

原審裁判所名 平成27年3月24日 大阪高等裁判所

裁判要旨 共同相続された普通預金債権,通常貯金債権及び定期貯金債権は,いずれも,相続開始と同時に当然に相続分に応じて分割されることはなく,遺産分割の対象となるものと解するのが相当である。 http://www.courts.go.jp/app/hanrei_jp/detail2?id=86354<参照:裁判例情報>

以上説示するところに従い,最高裁平成15年(受)第670号同16年4月20日第三小法廷判決・裁判集民事214号13頁その他上記見解と異なる当裁判所の判例は,いずれも変更すべきである。

<従来の判例> 平成16年4月20日最高裁判所第三小法廷 判決

平成15(受)670 所有権移転登記手続等,更正登記手続等請求事件

民集 第214号13頁

判示事項 相続財産である可分債権につき共同相続人の1人がその相続分を超えて債権を行使した場合に他の共同相続人が不法行為に基づく損害賠償又は不当利得の返還を求めることの可否

裁判要旨 共同相続人甲が相続財産中の可分債権につき権限なく自己の相続分以外の債権を行使した場合には,他の共同相続人乙は,甲に対し,侵害された自己の相続分につき,不法行為に基づく損害賠償又は不当利得の返還を求めることができる。

http://www.courts.go.jp/app/hanrei_jp/detail2?id=62575<参照:裁判例情報>

夫婦の法定財産制度

1 夫婦の財産関係

1.法定財産制度

(1)婚姻費用の分担(民法760条) 夫婦は、婚姻共同生活を維持するための費用については、それぞれの資産、収入、その他一切の事情を考慮して分担すべきということです。 婚姻生活における経済的共同性を示すものです。

(2)日常家事債務の連帯責任(民法761条) 夫婦が婚姻共同生活を営むには、食糧や衣服等が必要ですが、これは、通常、第三者と売買契約等を締結して入手します。このような売買代金の支払債務等は、婚姻共同生活を維持するための債務ですから、夫婦が共同責任を負うべきということです。つまり、婚姻共同生活を維持するための費用(婚姻費用)については、夫婦で分担するのですから(民法760条)、婚姻生活から生じる債務(日常家事債務)についての対外的な責任も夫婦の共同責任とされたのです。

(3)夫婦別産制(民法762条1項) 夫婦の一方が婚姻前に取得した財産は、婚姻後もその人のものです。婚姻したというだけで婚姻相手の財産について何らかの権利を取得することはありませn。これと同様に婚姻中に夫婦の一方が名義で取得した財産(たとえば、親からの相続や贈与により取得した財産)は、その人の財産であり、他方がその財産について権利を有するということはありません(民法762条1項)。これが婚姻後の夫婦財産関係の原則です。これを「夫婦別産制」といいます。また、このように婚姻後も夫婦の一方だけが所有する財産のことを特有財産(固有財産)といいます。

婚約・内縁・同棲

1.婚約は、「婚姻の予約」という法律行為(契約)です。 ⇒ 一方的に婚約破棄された場合には、損害賠償・慰謝料の請求の対象となります。

2.内縁関係は、婚姻届を出していないだけで、実質的には婚姻関係と異なりません。 ⇒ 内縁を不当に破棄された場合には、財産分与・慰謝料の請求対象となります。

3.同棲とは、婚姻の意思を持つにいまだ至っていない、あるいは婚姻の意思を持たないで共同生活をしている男女関係をいいます。 ⇒ 同棲相手から一方的に同棲生活を解消されても、慰謝料を請求することはできません。ただし、2人が婚約までしていた場合には、慰謝料等を請求することができる場合もあります。 4.内縁関係は、婚姻意思をもって共同生活を行い、社会的にも夫婦と認められている点で、同棲とは異なります。

抹消と登録免許税

不動産の所有権移転登記経由後に提起された同登記抹消登記請求を認容する判決に従い登記が抹消されても、登録免許税は過誤納金とならない。

1. 事件の概要

(1) 乙、丙及び丁らは、共謀してX会社(原告)から不動産売買代金等の名目で金員をだまし取ろうと企て、平成17年5月24日、丁において、X会社代表者甲に対し、本件土地の所有者であるかのように装い、偽造された本件土地の登記済権利証等を示し、本件土地をX会社に売却する意思を表示するなどして、甲に本件土地の所有権を取得できると誤信させ、X会社をして、本件土地を買い受ける旨の売買契約(本件売買契約)を締結させた上、売買代金7億1250万円を乙の銀行口座に振り込ませて詐取した。 X会社は、本件売買契約に際して、本件土地に自らを債務者とし、B会社を抵当権者とする抵当権を設定した。

(2) X会社は、平成17年5月24日、法務局において、本件売買契約に基づく所有権移転を登記原因として所有権移転登記申請を行い、登録免許税として491万9700円を納付し、さらに、抵当権の設定登記申請を行い、登録免許税として354万8000円を納付した(本件納付)。 登記官は各申請を受けて、本件土地につき所有権移転登記(本件移転登記)及び抵当権設定登記(「本件抵当権登記」。本件移転登記と併せて「本件登記」という。)をした。

(3) X会社は、本件土地の真の所有者から本件移転登記の抹消登記請求等を求める訴えを提起された。 平成19年5月29日、当該請求を認容する判決があり、同判決を登記原因として本件移転登記の抹消登記が同年8月29日になされ、また、平成18年6月8日、抵当権設定契約の解除を登記原因として本件抵当権登記の抹消登記がされた。

(4) X会社は、いわゆる地面師詐欺によって無効な本件売買契約を締結させられて本件納付をしたものであり、①本件納付に係る登録免許税は国税の誤納金であって還付されるべきである、②本件納付により国(被告)に登録免許税相当額の利益が生じ、X会社に同額の損失が生じ、その間に因果関係があることは顕著であって、国の利得には法律上の原因がないから、X会社に不当利得返還請求権が認められるとして、その還付又は返還を求める本件訴えを提起した。

2. 本件判決の要旨

(1) 甲は、乙らの詐欺により丁を本件土地の真の所有者と誤信し、所有権を譲り受けられると誤信して本件売買契約を締結した上、売買代金を支払い、本件土地に抵当権を設定し、本件登記を申請して登録免許税を納付したこと、登記官は、X会社の申請のとおりに本件登記をしたこと、本件登記がされた後、抵当権設定契約の解除により本件抵当権登記の抹消登記手続が行われた上、判決により本件移転登記の抹消登記手続が命じられ、本件移転登記は抹消されたことが認められる。 そうすると、本件登記の申請は、申請の時点で上記事情が形式上明らかであれば、不動産登記法25条4号に該当し、登記官において却下すべきものであったが、形式上適法なものとして登記され、その後に、本件抵当権登記については、抵当権設定契約の解除により、本件移転登記については、判決により抹消登記手続を命じられたことにより、それぞれ抹消登記がされたものにすぎない。

(2) ア X会社は、本件納付をして一旦申請のとおりの形式上有効な本件登記を経由したのであるから、登記による利益を受けたというべきであって、本件納付に係る登録免許税は誤納金に当たるとは認められず、また、X会社は、本件登記に基づく納税義務に従って本件納付をしたものであるから、国に対する不当利得返還請求権も成立しない。 イ X会社は、物権的にも債権的にも登記請求権を有していない場合には登記自体が無効であり、登記が有効要件を欠いていたため抹消された場合、登記は遡って無効となり、登記等に伴う利益を受けておらず課税要件も充足されていなかったことになるから、登録免許税は誤納金となり、納税者は、その還付を求めることができると主張するが、登録免許税は、現に登記等を受けるという行為に対して画一的に課されるものと解されるから、主張は採用できない。 また、X会社は、一過性の事実として登記を経由したことを課税の対象と捉えることは、犯罪行為に加担、正当化する面も有するものであって正義公平に反すると主張するが、登録免許税は、登記等のそもそもの原因の性質を問わず、登記等があれば成立するものであり、中立的なものであって、主張は採用できない。

(3) 以上によれば、本件納付による誤納金は存在せず、X会社の還付請求又は不当利得返還請求は、いずれも理由がない。 ( 平成22年12月22日名古屋地方裁判所判決(確定))

3. 本件判決に対するコメント

(1) 本件判決について

ア 本件納付は「過誤納金」に当たらないから、X会社の還付請求又は不当利得返還請求には理由がない、とした本件判決の判断は、正当なものといえる。

イ 本件のような場合には、国に対して登録免許税の還付を求めることはできないことを考慮し、不法行為を行った相手方に対して損害賠償を求めることが、適切な対応ということができる。

遺言と相続

遺言書と異なる内容の遺産分割を行いたい

過日父が亡くなり、母、私、姉が相続人です。相続財産は土地と預貯金ですが、遺産はすべて母に相続させる旨の公正証書遺言がなされていました。相続人全員の話合いの末、私が土地、母が預貯金をそれぞれ相続することになりましたが、遺言と異なる内容の遺産分割を行いたいとき、どのようにすればいいのでしょうかという、依頼があります。 このような場合、本来であれば、遺言は遺言者の死亡時から効力を生じます(民法985条1項)ので、相続財産の帰属に関する有効な遺言が存在するときは、その遺言内容に従って相続財産の帰属が定まることになります。 相続財産の帰属に関する遺言には、遺贈や遺産分割方法の指定など異なる内容の遺産分割を成立させる意思を有している場合であっても、遺言執行者がいるときに、遺言執行の参加ないし同意なしに遺産分割協議を成立させられるかが問題となります。

遺産分割協議書の作成上の留意点

遺言内容と異なる遺産分割協議書を作成する上では、遺言の存在とその内容を認識していることを明らかにするべきであるといえます。そもそも、遺言の存在を知らない相続人が一人でも存在するときは、たとえ遺産分割の内容自体について全相続人の間で協議が整ったとしても、遺言内容と異なる遺産分割をするとの点についての合意が成立しているとはいえません。仮に、遺産分割協議書に署名捺印がなされたとしても、遺言の存在を知らない相続人がおり、その者が遺言の存在や内容 を知っていたならば遺産分割協議書の内容に同意しなかったであろうと認められる場合には、錯誤による意思表示であると評価され、その遺産分割協議は無効であると解されます。 それゆえ、「相続させる」 旨の遺言がなされたときなど、遺産分割方法の指定がなされたときは、遺産分割協議書の中に、遺言の存在とその内容を明記したうえで、相続人全員の総意でその内容と異なる遺産分割を行う旨を明らかにすべきです。また、特定の相続人に対して特定遺贈がなされた場合には、当該相続人が遺贈の放棄をする旨を明記すべきであり、そのことによって、遺言の存在とその内容を認識していることが明らかにされるといえます。 このような記載をすることにより、遺言内容を知っていたならば遺産分割協議に応諾しなかったから遺産分割協議は錯誤により無効であるとの主張が後日なされることを封じることになり、紛争防止に役立ちます。

抹消と登記

会社清算結了後にする抵当権抹消登記申請等

抵当権登記抹消手続を遺漏し、そのまま会社清算結了した場合に、当時の清算人を代表者として右の抵当権抹消登記申請があった場合、受理できるかどうかという疑問がありますが、抵当権登記抹消手続を遺漏し、そのまま会社清算結了した場合に、当時の清算人を代表者としてこの抵当権抹消登記申請があった場合、受理できるとされています。また、右抵当権者が登記上の利害関係人となった場合の承諾書に添付する印鑑証明書は、清算人個人の印鑑証明書でよいとのことです(昭和28、3、16民事甲383号民事局長通達参照、登記研究151号))。

法人の清算結了登記後の抵当権の抹消登記手続

法人名義の抵当権設定登記が残っていて、当該法人の清算結了前に債権及び抵当権が消滅している場合には、清算結了登記後においても清算人より抵当権抹消登記を申請できるかどうかという疑問がありますが、法人の清算結了前に債権及び抵当権は消滅しているが、抵当権の登記については、清算結了後にもその抹消登記が未了である場合は、旧清算人から便宜抵当権抹消登記を申請することができるとされています(登記研究23号)。

遺言と遺産分割

遺言書の内容と異なる遺産分割協議

被相続人甲は、公正証書遺言で『妻乙にすべての財産を相続させる』という遺言を残していたが、相続人である妻乙、長男A、長女B、二女Cは甲の相続財産について、全員の協議で「長男Aがすべてを相続する」という分割協議が成立した場合、 どのような登記を申請するすることができるのでしょうか?

(1)被相続人甲の死亡の記載のある戸籍(除籍)事項証明書 (2)被相続人甲に除かれた住民票 (3)相続人乙の住民票 (4)公正証書遺言 と、比較的に簡単に相続登記申請を行うことが出来ます。また、遺言者の意思を尊重するためにも遺言内容を登記内容とすべきであると考えます。なぜなら、遺言は死亡と同時に何の障害もなく実行されなければならないという物権変動の原理があるからです。 しかしながら、遺言者の意思どおりではなく、受遺者も含めて、相続人全員がこの公正証書の内容を踏まえて、相続財産についてあらたに遺産分割の協議をすることも許されています。

(1)被相続人の出生から死亡に至るまでの除籍、改製原戸籍、戸籍謄本(戸籍事項証明書) (2)被相続人甲に除かれた住民票 (3)相続人乙の住民票 (4)遺産分割協議書 (5)印鑑証明書(3か月以内でなくても登記申請は可能ですが、金融機関の相続手続きには3~6か月以内というように有効期限があります。)

相続と相続物件漏れ

以前作成した遺産分割協議書に物件が漏れていた!

多数の不動産を所有していた被相続人に関する相続登記は、相続人においてその所有する不動産が把握できないのが悩みです。 市区町村長において、名寄せを取得して、物件の確定を専門家はするのですが、公衆用道路は固定資産税が課税されないため、相続人はその相続手続きを遺漏してしまうことがあります。 当事務所では、あらたに不動産(財産)が発見された場合に、再び遺産分割協議書を作成しないでいいように遺産分割協議書を作成しております。

相続と自筆遺言

相続を証する書面として検認を経ていない自筆証書遺言が申請書に添付された所有権移転の登記の申請の受否

検認を経ていない自筆証書の遺言書を相続を証する書面として申請書に添付した相続による所有権移転の登記の申請は、不動産登記法第49条第8号の規定により却下することが相当である。 (平7.12.4、民三第4,344号民事局第三課長通知・先例集追Ⅷ698頁、登研585号133頁、月報51巻5号250頁)

遺言書の検認の要否

家庭裁判所の検認手続を経ていない自筆遺言書に基づき相続による所有権移転登記の申請をする場合、申請書に当該遺言書は被相続人の自筆遺言書である旨の相続人全員が署名捺印した上申書(印鑑証明書付)を添付しても、当該遺言書が自筆遺言書であるか否か確認できないので、当該登記申請は受理できない。 ⇒ 検認手続を経ていなければ、自筆遺言書と認定できない。(登研480号)

遺言と相続

遺言の効力

遺言者の死亡以前に受遺者が死亡していたときの遺言の効力について 甲が、乙・丙(夫婦)に、A土地の所有権を2分の1あて遺贈する旨の遺言書を残して死亡しましたが、甲の死亡前に受遺者の一方の乙が死亡していた場合、民法994条1項により、乙について遺贈の効力が生じないこと、また、代襲遺贈も認められないことから、受遺者の他方である丙がA土地につき2分の1のみ所有権を取得します。(登記研究414号)

相続と行方不明者

失踪宣告と司法書士

行方は分からないけれど、生存していることが明らかな場合、また、失踪宣告の要件(普通失踪で7年間)を満たしていない時には、家庭裁判所へ不在者財産管理人の選任を申し立てることも司法書士はできます。不在者財産管理人が選任されたら、その管理人と遺産分割協議をすることになります。 しかし、不在者が生死不明であり、失踪宣告の要件(普通失踪で7年間)を満たしているときには、失踪宣告を選択するのが普通だと思われます。仮に、不在者財産管理人を選任したとしても、最終的には失踪宣告の申し立てをする必要があるからです。 司法書士は家庭裁判所への失踪宣告の申立書の作成のみならず、ご依頼により申し立ての添付書類である行方不明者(不在者)の戸籍謄本、戸籍付票を取り寄せることができます。また、家庭裁判所による失踪宣告により、不在者が死亡されたとみなされた場合、その後の遺産分割協議書の作成や各種相続財産の名義変更手続きも司法書士が行うことができますので、不在者の生死が不明の場合はお気軽にご相談ください。

相続が発生した!兄が行方不明、どうすればいいの?

失踪宣告の申立手続き

不在者(従来の住所又は居所を去り,容易に戻る見込みのない者)につき,①その生死が7年間明らかでないとき(普通失踪),又は②戦争,船舶の沈没,震災などの死亡の原因となる危難に遭遇しその危難が去った後その生死が1年間明らかでないとき(危難失踪)は,③家庭裁判所は,利害関係人の申立てにより,失踪宣告をすることができます。 失踪宣告とは,生死不明の者に対して,法律上死亡したものとみなす効果を生じさせる制度です。また,仮に不在者が婚姻をしていれば,死亡とみなされることにより,婚姻関係が解消します。 なお, 行方不明の配偶者と離婚したい場合は,配偶者を死亡したものとみなすのではなく,行方不明の配偶者を被告とする離婚訴訟の手続を利用する必要があります。 以下は横浜家庭裁判所の場合です。

利害関係人(不在者の配偶者,相続人にあたる者,財産管理人,受遺者など失踪宣告を求めるについての法律上の利害関係を有する者)

不在者の従来の住所地又は居所地の家庭裁判所

•収入印紙800円分 •連絡用の郵便切手 500円×2枚,82円×15枚,52円×1枚,20円×10枚,10円×10枚 合計2,582円

•官報公告料4298円(失踪に関する届出の催告2725円及び失踪宣告1573円の合計額。

裁判所の指示があってから納めてください。)

(1) 家事審判申立書(失踪宣告)

(2) 標準的な申立添付書類

•不在者の戸籍謄本(全部事項証明書)

•不在者の戸籍附票

•失踪を証する資料

•申立人の利害関係を証する資料

(親族関係であれば戸籍謄本(全部事項証明書))

(1) 失踪宣告の申立をした後は,どのような手続が行われるのか。

↓ 家庭裁判所調査官による調査

(多くの場合,申立人や不在者の親族などに対し)が行われます。

(2) 公示催告

↓

家庭裁判所による公告(官報や裁判所の掲示板で催告)

裁判所が定めた期間内(3か月以上。危難失踪の場合は1か月以上)に,

①不在者について失踪の宣告の申立てがあったこと,

②不在者は、一定の期間までに生存の届出をするように,

③不在者の生存を知っている人は,一定の期間までにその届出をするように

④その期間内に届出などがなかったときに失踪の宣告がされます。

(3) 家庭裁判所による失踪の宣告

↓

前記(2)の公告期間が満了した場合,家庭裁判所は失踪宣告をします。 失踪宣告の審判が確定したときは,裁判所書記官は遅滞なくその旨を公告し,失踪者の本籍地の市町村長に対して通知します。

(4) 失踪宣告後の戸籍の届出

↓

①申立人には,戸籍法による届出義務があります。 審判が確定してから10日以内に,市区町村役場に失踪の届出をし

なければなりません。

②届出には,審判書謄本と確定証明書が必要になります。

③審判をした家庭裁判所に確定証明書の交付の申請をします。

④確定証明書は,家庭裁判所に備付けの申請用紙がありますので,

申請用紙に必要事項を記入し,150円分の収入印紙,郵送の場合には

返信用の切手を添えて,審判をした家庭裁判所に申請してください。

離婚した子供に相続権はあるの?

相続人は誰なのでしょうか?

下記の図のような相続関係において、同居していない被相続人の前婚の子供XYにも相続権があるのでしょうかという相談があります。

「はい、現在同居されていない前の奥様との間の子供XYにも相続権があります。」と言う回答ができます。法定相続分は、乙が1/2、XY丙がそれぞれ1/2×1/3=1/6となります。遺言書がない場合、残念ながらと言うしかないのですが、民法は、被相続人の子(離婚した前婚の子や死亡した前妻(配偶者)との間との子供)はいずれも相続人になると規定しています。

【図】

(法定相続分)

第900条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各2分の1とする。

二 配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、3分の2とし、直系尊属の相続分は、3分の1とする。

三 配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、4分の3とし、兄弟姉妹の相続分は、4分の1とする。

四 子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、注)嫡出でない子の相続分は、嫡出である子の相続分の2分の1とし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1とする。 【民法の改正の概要】

注)平成25年12月4日、「民法の一部を改正する法律」が成立し、第4号但し書きの前半部(「摘出でない…2分の1とし」の部分)は削除されました。

| 相続順位 | 血縁相続人 | 血縁相続人の相続分 | 配偶者の相続分 |

| 第一位 | 子 | 1/2 | 1/2 |

| 第二位 | 直系尊属 | 1/3 | 2/3 |

| 第三位 | 兄弟姉妹 | 1/4 | 3/4 |

相続が発生した!どうしたらいいの?

遺言書がありますか?

遺言書がある場合、相続手続きは遺言の内容によって遂行することになりますが、自筆証書遺言の場合は、家庭裁判所で検認の手続きをします。 また、自筆証書遺言の場合、遺言執行者の指定がなければ、家庭裁判所に遺言執行者の選任申立てを行います。遺言執行者の指定がなくても、相続登記手続きはできますが、遺留分減殺請求が行使されることが予想される場合もありますので、金融資産がある場合は、金融機関から遺言執行者の選任の申立てをお願いされることがあります。相続人間で争いが一切予想されないときは、遺言執行者の選任申立てをする必要がないという意見もあります。必要に応じて、対応しましょう。 公正証書遺言である場合は、家庭裁判所で検認の手続きは不要です。

相続登記と家庭裁判所の審判?どうすれば登記できるの?

相続分の譲渡

Q 家庭裁判所での遺産分割の審判書によると、調停の途中で相続人である被相続人の兄弟相続人9人(相手方)中の3人が被相続人の配偶者(申立人)に相続分を譲渡したため、調停の手続きから排除するとの決定が出ておりました。審判書の相手方は残りの6人の相続人となっていました。 このような審判書での相続登記の依頼を受けた場合、登記申請の登記原因証明情報として、何を添付すればよいか?という疑問をお持ちになったことがあると思います。

A 相続分の譲渡の性質、方式等について 相続分の譲渡とは、積極財産はもとより消極財産をも含む包括的な遺産全体に対して共同相続人の一人が有する包括的持分権ないし相続人たる地位を譲渡することであり、相続分の譲渡があったときは、譲渡人が有する一切の権利義務が包括的に譲受人に移るとされています(最高裁判所判例解説50年度・510 ページ、民法905条参照)。

また、「相続分の譲渡」とは、積極財産と消極財産とを包含した遺産全体に対する譲渡人の割合的な持分(包括的持分)の移転をいいます(参照:最三小判平成13年7月10日(民集55巻5号955ページ))。よって、共同相続人の一人への譲渡は、「相続放棄」や「遺産分割」に類似する機能が生まれるのです。

また、相続分の譲渡は民法905条1項に「共同相続人の一人が分割前にその相続分を第三者に譲り渡したときは」と規定されているとおり、遺産分割前に限ってすることができます。これは、遺産分割により相続財産の帰属が確定した後は、そもそも相続分という概念がなくなるからだと考えられます。なお、同条は「第三者に譲り渡したとき」とされていますが、この第三者には共同相続人以外の者に限らず、共同相続人であってもよい(中川淳「相続法逐条解説上」277ページ以下)とされています。

登記手続については、相続分の譲渡が行われる場合として、共同相続人に対して行われる場合と、共同相続人以外の第三者に対して行われる場合があります。また、譲渡のタイミングとして、いまだ共同相続の登記がされていない聞にされる場合と、共同相続の登記後にされる場合とが考えられますが、共同相続人以外の第三者に相続分の譲渡をした場合は、いったん共同相続の登記を経由した上でないと、譲受人名義の登記をすることができないとされています(登記研究728号、登記研究491号107ページ)。

そして、共同相続人が共同相続登記がされる前に相続分の譲渡を受け、遺産分割協議の結果その不動産を相続したときは、譲受人は「相続」を原因として直接自己名義に相続登記を申請することができるとされています(昭和59年10月15日民三第5195号民事局第三課長回答・先例集追Ⅶ449頁、登研444号99頁))。

また、共同相続登記後にする相続分の譲渡に係るは、「相続分の売買」「相続分の贈与」を登記原因として登記の申請をすることができるとされています(登記研究506号148ページ)。 ところで、相続分の譲渡は、口頭でも可能な不要式行為でありますが、相続分の譲渡に基づく登記を申請する場合は、不動産登記手続が書面主義を採用していることから、共同相続人間で相続分の譲渡が行われた場合において、相続を原因とする所有権移転登記をするときは、登記申請書に相続を証する書面の一部として相続分譲渡証明書を添付しなければなりません。この場合において、譲渡人が作成した相続分譲渡証明書が私署証書であるときは、譲渡人が作成した信ぴょう性及びその法律行為が有効に成立していることを担保するために、作成者である譲渡人の印鑑証明書の添付を必要としています。 相続分譲渡に関する遺産分割調停調書を添付した相続による所有権移転登記申請については、「家事調停において遺産分割協議をした子の一人が『その相続分を他の相続人に譲渡し、その共有者であることを認める』旨の記載のある調停調書を添付して、この子を除いた他の共同相続人に直ちに相続による所有権移転の登記をすることができる」(昭和40年12月7日民甲第3320号民事局長回答)としています。これは、その相続分の譲渡が遺産分割調停という公的手続の中で行われており、その合意が常にすべて無効となるものではなく、それ自身が内容を裁判所書記官という権限のある者が証明していることから、その書面の信ぴょう性及び法律行為の有効性の担保が十分であるから、何ら問題はないと言えます。 本件は、「相続人である被相続人の兄弟相続人9人(相手方)中の3人が被相続人の配偶者(申立人)に相続分を譲渡したため、調停の手続きから排除する」という遺産分割調停審判書が添付されていますので、この登記申請の登記原因証明情報は審判書及び確定証明書のみでよいと考えます。

自筆遺言・執行・供託

自筆証書遺言の検認申立て

自筆証書遺言の検認申立てを行い、合わせて、遺言執行者の選任申立てをし、遺言執行者が選任されました。 兄弟相続人4名に等分に分割するという遺言の内容でした。ところが相続人4名のうち1名の住民票を見ると、平成28年6月30日海外転出につき消除されておりました。

当然、海外の居住地は記載されておりません。除票地に郵便を送付しても返送されました。 預貯金は4等分し、3名には分割でき、送金もできるのですが、残余の金員はどうしたらよいのかということになりました。

考え方として、①弁済供託可能か、債権者不確知を理由とするのか、 受領不能を理由とするのか ②不在者財産管理人の選任が必要になるのか という疑問が生じるところですが、

遺言執行者の業務として、 1:遺言執行者に就任したことを知らせる「就任通知書」の作成 2:相続人全員の戸籍等の収集(相続人の確定) 3:相続財産の目録の作成(民法第1011条)があり、遺言執行者は、遅滞なく、相続財産の目録を作成して、相続人に交付しなければならない、ということですので、終了報告の際に、1名の方は供託しましたということよりも、日本在住の兄弟の相続人に海外居住の兄弟の所在を聞くということも必要だと考えます。

兄弟が疎遠で何も知らないということになれば、遺言執行者が供託者となり、弁済供託の受領不能(賃貸人の所在不明の場合の供託)を理由に供託できます。債権者不確知(賃貸人が死亡し,その相続人が不明の場合の供託)には該当しません。不在者財産管理人を選任する必要はないと言えます。

法務省・供託書等の記載例

相続・遺言

<公正証書遺言の作成について>

1.法定相続人は妹Aと死亡した妹Cの甥Bの2人です。今般、遺言者甲は、A1人に全部を相続させるという遺言をしたいという相談です。

2.Bに一切負担をかけないで遺言書の作成はできるのでしょうか?

①公正証書遺言とは、ご本人の意思で作成する遺言ですから、Bに一切関係なく、知らせることもなく作成することができます

②公正証書遺言を作成し、かつ、遺言執行者を法的専門家である司法書士・行政書士に指定されていると、甲が死亡し、相続が発生した時には、すべてその遺言執行者が遺言の内容を執行してくれるので、Aの事務負担は一切ありません。執行費用は別途発生します。相続財産の○○%とか。

③公正証書遺言を作成するときに必要な書類は、

【1】 遺言者の戸籍謄本と印鑑登録証明書(3か月以内)

※ 印鑑登録証明書に換えて運転免許証、住民基本台帳カード(顔写真付き)でも可

【2】 財産をもらう人の書類 財産をもらう人が相続人の場合は、遺言者との関係がわかる戸籍謄本(遺言者の戸籍謄本に記載されている場合は不要) 財産をもらう人が相続人でない場合(友人など)は、住民票

【3】 財産のなかに不動産がある場合

(1) 土地・建物の登記事項証明書(法務局で交付)又は全部事項情報(民事法務協会の登記情報提供サービス) (2) 固定資産税の納税通知書(毎年4月頃に自宅に届くもの)

または、固定資産評価証明書(市役所、都税事務所で交付)

【4】 貯金、動産、有価証券等 預金、株券等について、個別に記載する場合は、通帳等のコピー

【5】 立会証人2名の住民票 各1通 (自動車運転免許証、保険証のコピーでも可)

注) 次の人は証人になれません。

・ 推定相続人(第一順位の相続人等)及びその配偶者並びに直系血族

・ 受遺者(受遺者とは、相続人以外の人で遺贈を受ける人のことです。)及びその配偶者並びに直系血族 ・ 未成年者

当事務所にて証人の立会はできますので、お申し付けください。

■ 遺言(公正証書)を作成する場合の司法書士の手数料

□□ 遺言書作成報酬 70,000円~

☆遺言により、相続させ又は遺贈する財産の価額や内容により変動があります。

□□ 遺言書作成立会証人(2人) 30,000円

☆場所により、交通費及び日当が別途かかります。

□□本人との事前面接出張費用(半日) 30,000円

■ 公証人費用 (目的財産の価額)

(手数料の額) 5,000万円まで 29,000円

このほかに公正証書正本・謄本の作成手数料が4,000円程度かかるとみて下さい。

相続人が海外在住

相続人中に海外在住者がいる場合のサイン証明(署名証明)

遺産分割協議書へは、相続人全員が署名および実印による押印をし、印鑑証明書を添付します。

しかし、相続人が海外に住んでいて印鑑証明書の交付を受けられない場合、印鑑証明書の代わりにサイン証明(署名証明)を利用することになります。

サイン証明とは、海外在留で日本には住民登録をしていない方に対し、日本の印鑑証明に代わるものとして発給されるもので、申請者の署名(及び拇印)が確かに領事の面前でなされたことを証明するものです。 具体的な手続としては、遺産分割協議書を在外公館(外国にある日本国大使館、総領事館)に持参して、領事の面前で署名および拇印を押捺し、遺産分割協議書と署名証明書を綴り合わせて割り印をします(奥書認証)。

なお、遺産分割協議書への署名は領事の面前で行う必要がありますから、事前に署名をせずに持参しなくてはなりません。 サイン証明には、上記と合わせて2種類の方法があります。

1. 持参書類(遺産分割協議書)とサイン証明を綴り合わせて割印し、一体の書類としたものに奥書認証するもの

2. 申請者の署名を単独で証明するもの(サイン証明のみを単独で発行) 登記申請に使う場合は、原則として1の方法によるサイン証明を使用します。

サイン証明の例

その他、サイン証明(署名証明)については、外務省の各種証明・申請手続きガイドも参考にしてください。

兄弟姉妹の相続放棄

兄弟姉妹が相続人となる場合、相続放棄できる期間

被相続人の兄弟姉妹が相続人となるのは次の場合です。 1.被相続人に子(または、その代襲相続人)がおらず、直系尊属(父母、祖父母)が全員亡くなっているとき。 2.被相続人に子(または、その代襲相続人)や、存命の直系尊属がいるが、その全員が相続放棄をしたとき。 兄弟姉妹が相続人となる場合で、相続放棄できる期間は次のとおりです。 上記1の場合には相続開始(被相続人の死亡)と同時に、兄弟姉妹が相続人となりますから、相続の開始を知ったときから3か月間です。相続の開始を知った時とは、被相続人の死亡の事実を知った時ですから、亡くなったことを知らなかった場合には、知った時から3か月間だということです。 2の場合には、先順位の相続人がすべて相続放棄をしたことにより、自分が相続人となったことを知ったときから3か月間です。自分が相続人となったことを知った時とは、先順位の相続人がすべて相続放棄をしたことを知った時です。 したがって、先順位の相続人全員が相続放棄をしていても、そのことを知らせてくれていなかったような場合には、その事実を知った時から3か月間であれば相続放棄ができることになります。 いずれの場合であっても、知った時から3か月というのは、亡くなったこと、先順位者全員が相続放棄したことといった「事実を知った時」を指しています。 上記のような事実は知っていたけれども、自分が法定相続人に当たるとは知らないでいるうちに3か月間が過ぎてしまったらどうでしょうか。この場合、3か月経過後に自分が相続人であることを知ったとしても、もはや相続放棄をすることはできません。 なお、被相続人よりも先に兄弟姉妹が亡くなっているときには、その兄弟姉妹に子がいるときには代襲相続が生じます。したがって、被相続人の甥っ子、姪っ子が相続人になることもあります。

兄弟姉妹が相続人放棄するときの必要書類

家庭裁判所へ相続放棄の申立が出来るのは、現実に相続人になってからです。たとえば、被相続人の父母と兄弟姉妹が同時に相続放棄の申立をすることはできません。兄弟姉妹が相続人になるのは、直系尊属(父母、祖父母)が全員相続放棄したときだからです。 そのため、兄弟姉妹が相続放棄をするときには、被相続人の子(および、その代襲者)のすべて、および存命である直系尊属の有無を明らかにしなけれなばりません。少なくとも、被相続人の出生から死亡に至るまでの戸籍(除籍、原戸籍)のすべてを取得しなければなりませんし、他にも多数の戸籍等が必要となる場合が多いです。 被相続人の兄弟姉妹が、自分自身でそのような戸籍等を集めるのは困難となることでしょう。

再転相続

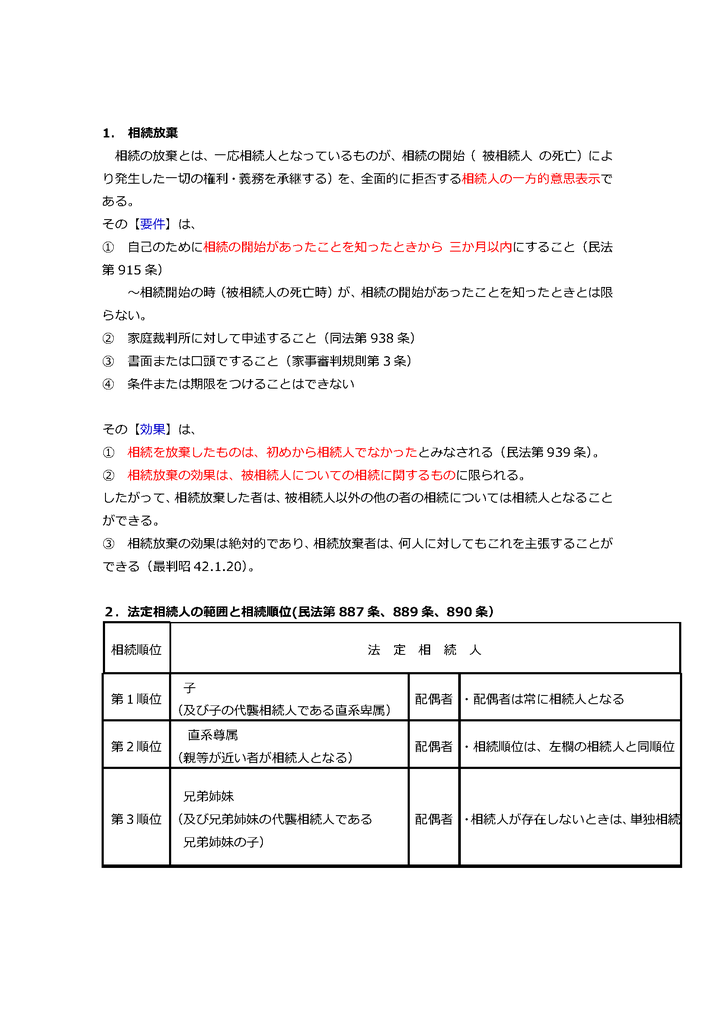

甲が死亡して乙が相続人となったが、三か月以内の承認又は放棄の熟慮期間内に乙が選択権を行使することなく死亡し、丙が乙の相続人となったような場合を「再転相続」という。

この場合、丙は乙の死亡による自己の相続について承認又は放棄の選択権があるだけでなく、甲死亡による乙の相続について承認又は放棄の選択権も持っていることになる。

代襲相続の場合は、甲→(乙)→丙、のように乙が甲より先に死亡しているため、丙が乙の地位に上がって甲を相続することになり、相続は一つであるが、再転相続の場合は、甲⇒乙、乙⇒丙と二つの相続が順次開始している。

また、再転相続の場合の熟慮期間は、丙が自己のために乙の相続が開始したことを知った時から三か月以内と定められている(民法第916条)。

※甲が死亡して、その相続人である乙が甲の相続につき承認又は放棄をしないで死亡し、丙が乙の法定相続人となった、いわゆる再転相続の場合には、丙が乙の相続につき放棄をしていないときは、甲の相続につき放棄をすることができ、かっ、甲の相続につき放棄をしても、それによっては乙の相続いわゆる再転につき承認又は放棄をするのになんら障害にならない。

また、その後に丙が乙の相続につき放棄しても、丙が先に再転相続人たる地位に基づいて甲の相続につきした放棄の効力がさかのぼって無効になることはない(最判昭63.6.21判決)。

|

第1の相続 (被相続人甲) |

第2の相続 (被相続人乙) |

丙の選択 の可否 |

||

| 1 | 承認 | 承認 | 可能 | 丙は甲と乙の遺産を承継 |

| 2 | 放棄 | 承認 | 可能 | 丙は乙の遺産のみを承継 |

| 3 | 放棄 | 放棄 | 可能 | 丙の次順位の相続人が甲、乙の遺産を承継 |

| 4 | 承認 | 放棄 | 不可(※) | 甲の遺産は、丙の次順位の相続人が継承 |

※ 丙が第2の相続を放棄した場合は、第1の相続を承認又は放棄することはできない。第2の相続を放棄した丙は、この放棄によって第1の相続の選択権も相続しなかったことになるからである(最判昭63. 6. 2 1判決)。

再転相続(2)

事 例

被相続人Aの相続につき、代襲相続人Dが熟慮期間中に、相続の承認又は放棄を行わないまま死亡したため、Dの相続人EがAを被相続人とする相続(第1相続)とDを被相続人とする相続(第2相続)の双方を相続(再転相続)した。 再転相続人であるEが先に第2相続を放棄した場合、第1相続について承認又は放棄することができるのか。 その場合に第1相続について他の相続人Bは全部相続取得できるのか、AもDも遺言はありません。

回 答

再転相続人であるEが、第1相続に関する相続選択権を行使することなく、先に第2相続について放棄をした場合は、それによってEはDが有していた第1相続に関する相続選択権を失うこととなり、第1相続については、Eが承認又は放棄することはもはやできない。

しかし、Eが第1相続の相続分がなくなるわけではなく、依然として、DはAの相続人であることに変わりなく、その相続分はDに帰属する。

したがって、第1相続についてのDの相続分は、Eが相続選択権を失ったため、Eの次順位の相続人に帰属し、当該相続人がいなければDについて相続人不存在の手続を行うこととなる(注1)。

この場合、第1相続の他の相続人Bは、第2相続の次順位相続人ではないので、第1相続についてのDの相続分を相続取得することはできない。

○要旨 下図(省略)の相続関係において、再転相続人であるJ及びKがHの相続(第2の相続)を放棄した場合において、Cの相続(第1の相続)についてのGの相続放棄申述受理証明書及びHの相続(第2の相続)についてのJ及びKの相続放棄申述受理証明書を申請書に添付してされたDのみを登記名義人とする相続を原因とする所有権の移転の登記の申請は、受理をすることができない。 ▽問 下図(省略)の相続関係において、被相続人Cが死亡し、その代襲相続人であるHがCの相続(第1の相続)について相続選択権を行使することなく、熟慮期間内に死亡したところ、その再転相続人であるJ及びKは、Hの相続(第2の相続)について放棄をしました。この場合において、Cの相続(第1の相続)についてのGの相続放棄申述受理証明書及びHの相続(第2の相続)についてのJ及びKの相続放棄申述受理証明書を申請書に添付してされたDのみを登記名義人とする相続を原因とする所有権の移転の登記の申請は、受理をすることができないと考えますが、いかがでしょうか。 ◇答 御意見のとおりと考えます。 (・被相続人Cは、平成24年3月1日に死亡した。 ・Cには、配偶者及び子はなく、両親A・Bは、Cよりも先に死亡している。 ・Cの兄弟姉妹D・Eのうち、Eは、Cよりも先に死亡しており、Eには、配偶者F及び子G・Hがいる。 ・Hは、Cの相続について、相続選択権を行使することなく平成24年4月1日に死亡し、Hには、離婚した配偶者I及び子J・Kがいる。 ・Gは、Cの相続について相続の放棄をした。 ・J・Kは、Hの相続について相続の放棄をし、その後、FもHの相続について相続の放棄をし、さらに、GもHの相続について相続の放棄をした。)

相続放棄

1.まずは当事務所にお電話にてご相談下さい。相続をしようとしたら,借金があった!借金は相続したくない,どうしたらいいのかと,お悩みでしたらまずはご相談ください。実務経験豊富な当事務所の司法書士が,親切・丁寧に依頼者のご相談に乗ります。

相続放棄のご相談はいつでも無料です。

1. 申述人

相続人(相続人が未成年者または成年被後見人である場合には,その法定代理人が代理して申述します。)

未成年者と法定代理人が共同相続人であって未成年者のみが申述するとき(法定代理人が先に申述している場合を除く。)又は複数の未成年者の法定代理人が一部の未成年者を代理して申述するときには,当該未成年者について特別代理人の選任が必要です。

2. 申述期間

申述は,民法により自己のために相続の開始があったことを知ったときから3か月以内にしなければならないと定められています。

3. 申述先 被相続人の最後の住所地の家庭裁判所

4. 申述に必要な費用

• 収入印紙800円分(申述人1人につき)

• 連絡用の郵便切手(84円×5枚,10円×5枚 合計470円)

5. 申述に必要な書類

(1) 相続放棄の申述書

(2) 標準的な申立添付書類

※ 同じ書類は1通で足ります。

※ 戸籍等の謄本は,戸籍等の全部事項証明書という名称で呼ばれる場合があります。

※ もし,申述前に入手が不可能な戸籍等がある場合は,その戸籍等は,申述後に追加提出することでも差し支えありません。

※ 必要な場合は,追加書類の提出をお願いすることがあります。

1. 被相続人の住民票除票又は戸籍附票

2. 申述人(放棄する方)の戸籍謄本

【申述人が,被相続人の配偶者の場合】

3. 被相続人の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

【申述人が,被相続人の子又はその代襲者(孫,ひ孫等)(第一順位相続人)の場合】

3. 被相続人の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

4. 申述人が代襲相続人(孫,ひ孫等)の場合,被代襲者(本来の相続人)の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

【申述人が,被相続人の父母・祖父母等(直系尊属)(第二順位相続人)の場合(先順位相続人等から提出済みのものは添付不要)】

3. 被相続人の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

4. 被相続人の子(及びその代襲者)で死亡している方がいらっしゃる場合,その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

5. 被相続人の直系尊属に死亡している方(相続人より下の代の直系尊属に限る(例:相続人が祖母の場合,父母))がいらっしゃる場合,その直系尊属の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

【申述人が,被相続人の兄弟姉妹及びその代襲者(おいめい)(第三順位相続人)の場合(先順位相続人等から提出済みのものは添付不要)】

3. 被相続人の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

4. 被相続人の子(及びその代襲者)で死亡している方がいらっしゃる場合,その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

5. 被相続人の直系尊属の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

6. 申述人が代襲相続人(おい,めい)の場合,被代襲者(本来の相続人)の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

6. その他

相続人が,自己のために相続の開始があったことを知ったときから3か月以内に相続財産の状況を調査してもなお,相続を承認するか放棄するかを判断する資料が得られない場合には,相続の承認又は放棄の期間の伸長の申立てにより,家庭裁判所はその期間を伸ばすことができます。

7. 手続の内容に関する説明

Q1. 夫は数年前に死亡しているのですが,相続放棄の申述をすることはできるのですか。

A. 相続放棄の申述は,相続人が相続開始の原因たる事実(被相続人が亡くなったこと)及びこれにより自己が法律上相続人となった事実を知ったときから3か月以内に行わなければなりません。ただし,相続財産が全くないと信じ,かつそのように信じたことに相当な理由があるときなどは,相続財産の全部又は一部の存在を認識したときから3か月以内に申述すれば,相続放棄の申述が受理されることもあります。

Q2. 受理されたときは,どのような手続をすればよいのですか。

A. 亡くなった人の財産を管理している場合は,相続人に引き継ぐことになります。また,債権者から債務の請求をされている場合には,債権者に対して,家庭裁判所で相続放棄の申述が受理されたことを連絡するのがよいかと思われます。

Q3.

相続放棄が受理された証明書がほしいのですが,どのように申請するのですか。

A. 家庭裁判所に備付けの申請用紙がありますので,申請用紙に必要事項を記入し,1件につき150円分の収入印紙,郵送の場合は返信用の切手を添えて,受理をした家庭裁判所に申請してください。直接,受理した家庭裁判所まで申請にいらっしゃるときは,印鑑及び受理通知書や運転免許証などの本人を確認することができるものを持参してください。

お墓、遺骨は相続財産に含まれるか

お墓、遺骨は相続財産に含まれるか?(祭祀財産の所有権)

お墓(墓地、墓石)は相続財産(遺産)に含まれません。お墓などの祭祀財産(さいしざいさん)は、相続とは関係なく祭祀を主宰すべき者(祭祀承継者)が承継するものとされています。

祭祀財産とは、祖先を祭るために使用される家系図、位牌、仏壇、墓碑、墓地などをいいます。祭祀財産は相続財産に含まれないのですから、被相続人が指定すれば、内縁の妻など法定相続人でない人が引き継ぐこともできます。 また、相続放棄をした場合であっても、祭祀財産を引き継ぐことはまったく問題ありません。

お墓、位牌、仏壇などの祭祀財産を誰が引き継ぐかについては、民法897条で定められています。

(相続の一般的効力)

民法第896条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に専属したものは、この限りでない。 (祭祀に関する権利の承継)

民法第897条 系譜、祭具及び墳墓の所有権は、前条の規定にかかわらず、慣習に従って祖先の祭祀を主宰すべき者が承継する。ただし、被相続人の指定に従って祖先の祭祀を主宰すべき者があるときは、その者が承継する。

2 前項本文の場合において慣習が明らかでないときは、同項の権利を承継すべき者は、家庭裁判所が定める。 「相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する(民法896条)」ことの例外として、系譜、祭具及び墳墓の所有権は、慣習に従って祖先の祭祀を主宰すべき者が承継するわけです。

系譜、祭具及び墳墓などを、祭祀財産といいます。祭祀財産に含まれるのは、祖先を祭るために使用される家系図、位牌、仏壇、墓碑、墓地などです。これらの祭祀財産は遺産に含まれず、祖先の祭祀を主宰すべき者(祭祀承継者)が承継します。

祭祀承継者が誰であるかは慣習にしたがいます。ただし、被相続人の指定がある場合には、指定された人が祭祀承継者となります。被相続人による祭祀承継者の指定は、遺言によることも出来ますが、とくに方法が決められているわけではありません。たとえば、被相続人が口頭で指定したのであっても有効です。

被相続人が祭祀承継者を指定しておらず、かつ、慣習が明らかでないときであって、利害関係人間に争いがある場合には、家庭裁判所が定めます(祭祀財産承継者の指定の調停申立)。

祭祀財産は相続財産(遺産)ではないわけですから、祭祀承継者が相続人であるかどうかは関係がありません。したがって、被相続人の指定によれば、相続権を持たない内縁の妻が祭祀承継者になることもできます。また、相続人が相続放棄をした場合であっても、祭祀承継者となることは何ら差し支えありません。

遺骨

遺骨は、慣習に従って祭祀を主宰すべき者に帰属する(最高裁平成1年7月18日判決)とされています。

なお、人が他人の所有物となることはありませんから、遺骨が所有権の対象となるのかが疑問となります。判例では、遺骨については、埋葬・管理・祭祀・供養の範囲で所有権の客体となると判断されています。

墓地 墳墓(墓石)だけでなく、墓地も祭祀財産に含まれます。ただし、墳墓と社会通念上一体の物ととらえてよい程度に密接不可分の関係にある範囲の墳墓の敷地である墓地に限られます。

民法897条1項は、「系譜、祭具及び墳墓の所有権は、・・・祖先の祭祀を主宰すべき者がこれを承継する。」と規定しているところ、墓地が墳墓として祭祀財産となるか否かが問題となる。

墳墓は、遺骸や遺骨を葬っている設備である、いわゆる墓石等をいい、墓地は、その墳墓を所有するための敷地であるので、墳墓と墓地とは、一応、別の客体ということができる。

しかしながら、墳墓が墳墓として遺骨などを葬る本来の機能を発揮することができるのは、墳墓の敷地である墓地が存在することによるのであって、墳墓がその敷地である墓地から独立して墳墓のみで、その本来の機能を果たすことができないことを考慮すると、社会通念上一体の物ととらえてよい程度に密接不可分の関係にある範囲の墳墓の敷地である墓地は、墳墓に含まれると解するのが相当である。

したがって、墳墓と社会通念上一体の物ととらえてよい程度に密接不可分の関係にある範囲の墳墓の敷地である墓地は、民法897条に規定する墳墓として祭祀財産と解される。

養子と相続(2)

1.被相続人甲(妻は既に死亡)と実子の長女Aの配偶者Bとは、平成24年1月15日に養子縁組をした。AとBとの間には平成22年に生まれた嫡出子Cがいる。Bが平成26年8月23日に死亡し、被相続人甲が平成27年12月24日に死亡した。CはBを代襲して甲の相続人になれるか。 本件の場合、Cは、Bが甲の養子になる前の子であるが、実子であるAの子であるから甲の直系卑属(甲の孫になる)に該当する。 したがって、CはBを代襲して甲の相続人になれるということである(登記研究446号123頁。質疑応答【6533】)。

養子と相続

養子と相続

1.養子縁組とは

養子は、養子縁組の日から養親の嫡出子の身分を取得します。 これは、法律上、養親子は実の親子と同じ関係となることです。 養子は、相続においても実子と同じですので、相続人にもなりますし、養子縁組後に生まれた子供は、実子の子供と同様に(代襲・数次)相続権があります。 しかし、養子縁組前の養子の子(連れ子)については、注意を要することとなります。 養子縁組前の子には、法律上の親子関係が引き継がれませんので、代襲相続も数次相続においても相続人とはなり得ませんので、ご注意ください。

2.養子縁組前に生まれた養子の子と代襲相続による登記について

(1)被代襲者の要件 ① 代襲されるのは、被相続人の子と被相続人の兄弟姉妹のみである。 ② 代襲原因は相続開始以前の死亡、欠格及び廃除の三つに限られる(民法887条2項)。 (2)代襲者の要件 ① 被代襲者の直系卑属であること(民法887条3項、889条2項は887条3項を準用していないので、兄弟姉妹については、その子一代に限って代襲相続人となることができる。)。 ② 被相続人の直系卑属(子の代襲の場合)であること、又は傍系卑属(兄弟姉妹の代襲の場合)であること(民法887条2項、889条2項)。 ③ 相続開始時に直系卑属であること。 ④ 被相続人から廃除された者又は欠格者でないこと。 以上が代襲相続の要件である。

相続

1 墓地(墳墓地)の相続について

かねてより相談を受けていた墓地の相続登記について、第一段階の相続人の調査から始まり、最後の相続人が 確定し、第二段階の意向確認から最終段階の協議書を作成して、相続人全員に印鑑証明書を添付してもらい、実 印を押していただくことが出来ました。

「 年 月 日家督相続、 年 月 日○○相続、 年 月 日○○相続、 年 月 日相続」という、数次相 続の登記原因の相続登記でした。

受任して、半年、本件業務遂行には、他の通常業務に支障が出てきてしまい、本当に投げたい気持ちに度々襲われましたが、私たち専門家が解決していかないと、空き家問題、不在地主問題と次から次へと社会問題となってきてしまう恐れもなきにしもありません。不在者財産管理人の申立てもしなければならない案件でしたが、過去の相続登記の資料を基に法務局と相談し、何とか完了に至ることが出来、感慨無量でした。依頼された方もこの登記について、どこも解決していただけなかったと、登記事項証明書、登記時期別情報を手に取ってうれしそうにされた姿を拝見するたびに専門家冥利に尽きます。投げなくてよかった!人に喜ばれる仕事ができてよかったと・・・・

31人の相続人、120通の戸除籍謄本、お手紙を書いたのも相続人数×3回と・・・・・・・・・・

2 安堵もつかの間、さらに深刻な相続登記の相談が入りました。弁護士に相談するも、解決できないといわれている相続手続きでした。それも二人の弁護士に依頼したにもかかわらずです。着手金のみ取られ、お仕事をされない弁護士がこんなにもいるのかと、唖然としております。

案件は、兄弟姉妹の遺言書のない相続手続きです。あかの他人となるような相続人へのアタックができないとして弁護士が放棄されたのか不明ですが、弁護士法違反とならないように、また依頼者の立場に立って、明快に解決していこうと、新たな闘志がわいてくるのでした。

また、きっと、通常業務に支障が出てくるなぁーと思いながらも、人に喜ばれるお仕事を目指して、頑張ろうと・・・・

贈与と相続

1.相続税は亡くなった人の遺産を相続人に相続したときに相続人に課税される税金です。

相続税が発生する場合は、死亡後10か月以内に税務署に相続税の申告をしなければなりません。

相続税には基礎控除というものがあり、

相続税の基礎控除の金額は、3000万円+法定相続人の人数×600万円です。

たとえば法定相続人が3人なら、3000万円+3人×600万円=4800万円となります。

基礎控除が4800万円ということは、残された相続財産が4800万円以下なら、相続税は

支払わなくてよいのです。

※平成27年1月1日より相続税が増税され、相続税の基礎控除は下記にように変更されました。

改正後の基礎控除額→3,000万円+600万円×法定相続人数

(それ以前は、平成26年12月31日以前に相続が開始(被相続人が死亡)した場合

基礎控除額→5,000万円+1,000万円×法定相続人の数)

2.贈与税について

(1)贈与税は誰が払うのか?

一方、贈与税は生前に贈る(あげる)側の人が財産を誰かにあげたときに、贈与を受け

た(もらった)人に課税される税金のことです。

(2)贈与税はいつ納めるのか?

毎年1月1日から12月31日までの1年間に贈与を受けた金額を集計し、その金額が一定

の基礎控除額(110万円)を超える場合には、翌年2月1日から3月15日までの間に申告と

納税をしなければなりません。毎年110万円以下の贈与を受けるのであれば、基礎控除の範

囲内ですから、贈与を受けても贈与税は課税されません。

3.相続時精算課税の制度

相続時精算課税の制度は、原則として60歳以上の父母又は祖父母から、20歳以上の推定相続人

である子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度です。

この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日の間に一定の書類を

添付した贈与税の申告書を提出する必要があります。

なお、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択

をした年分以降全てこの制度が適用され、「暦年課税(110万円)」へ変更することはできません。

(⇒税務署で取得する書類)

(1) 贈与税の申告書

(2) 相続時精算課税選択届出書

(⇒区役所で取得する書類⇒贈与を受けた日以後に作成されたもの)

(3) 受贈者の戸籍の謄本又は抄本その他の書類で、次の内容を証する書類

イ 受贈者の氏名、生年月日

ロ 受贈者が贈与者の推定相続人であること

(4) 受贈者の戸籍の附票の写しその他の書類で、受贈者が20歳に達した時

以後の住所又は居所を証する書類(受贈者の平成15年1月1日以後の

住所又は居所を証する書類でも差し支えありません。)

(⇒お二人の住民票)

(5) 贈与者の住民票の写しその他の書類(贈与者の戸籍の附票の写しなど)

で、次の内容を証する書類

イ 贈与者の氏名、生年月日

ロ 贈与者が60歳に達した時以後の住所又は居所

4.遺産の生前分割

相続時精算課税制度をつかい、生前に財産を贈与しておけば、それで財産分割が確定し、

受贈者に所有権を移転させることができますが、遺留分減殺請求の対象にはなります。

5.不動産の贈与の場合、所有権移転の登録免許税が高い

相続であれば登録免許税0.4%のみですが、贈与の場合は登録免許税は2.0%となり、

また別に不動産取得税もかかります。

6.都税事務所や県税事務所に行う不動産取得税の費用の質問について

手許に贈与を受ける土地建物の詳細が分かる①登記内容、②固定資産税評価通知書

をおいて、質問をするとよいでしょう。

ア 土地・建物・専有部分の面積

イ 建築年月日

ウ 敷地(土地)の総面積とその所有権割合と持分割合

エ 取得年月日

7.念書とか覚書を作成し、了解をもらっておくと、相続時にはもめ事は少なくなります。

この贈与を行うということを話しあって、その時にすんなりお話がすすまないとなったら、

遺言書に切り替えてもいい場合があります。早く確定的に自分の所有にしたい場合、贈与

する人を交えてお話をした方が、相続時に兄弟姉妹だけになってお話し合いをするより

効果的な場合があります。

8.贈与とは、法律的にはお母さんの意思とお二方の意思の合致があれば、第三者の同意

はいらない法律行為です。

相続

墓地(墳墓地)の相続について

現代のお墓の形式には、永代使用の霊園等が存在するため、また、お骨はお寺で一括してに納骨・合葬されるようになったため、更には、墓地は固定資産税が課せられていないことなどから、土地・建物の相続登記をする際に往々にして、相続登記が申請されないで相続登記の遺漏となるケースが多い。

また、墓地も所有権の登記をしなければならないということが意外にも知られてないことから、相続登記等の承継の登記手続をしなければならないという概念が欠落している場合が多い。

このような現代においても、なおかつ、土地登記簿の表題部の地目に墓地(墳墓地)として、表題部のみが祖々父母の名前のみの記載があることがあります。

この先祖代々からの相続登記等の承継の登記がされていない墓地の登記申請の依頼があった場合、苦労することが多いのは、戸籍の取寄せ、調査だけでも、400人にも上り、関係書類が膨大な量となることが、過去の取り扱った事件の中にはありました。依頼者の方でも登記申請を断念し挫折をされるなど、相変わらず、墓地の相続登記等の承継登記がなされないままの土地(墓地)が存在しているのです。そうこうしているうち、道路拡張等により、その土地(墓地)が官公庁の買収の対象土地となり、嘱託登記に委ねられるまで放置状態が続いているというケースもあります。

私たち専門家でもなかなか手を出したがらない非効率的な仕事でありますが、当事務所は、依頼者の先祖代々の名義を何とか変更してほしいという願いを十分に叶えてあげられる実務経験豊かなベテラン司法書士です。

ところで、墓地の相続等による所有権移転登記手続には、「祭祀物承継」と「相続」の二つの承継が考えられます。

(1)他の不動産と一緒に相続を原因として相続登記をする方法です。⇒この登記の際に『墓地』の相続登記を遺漏してしまうことが多いので、注意を要します。

(2)民法第897条による承継を原因として登記を申請する方法です。

原則として、墓地は祭祀財産であることから、「民法第897条による承継」を登記原因として所有権移転登記申請をすべきであるという見解があります。

しかしながら、他人が墓地として使用している土地を所有している当該墓地の所有者にとっては、当該墓地は、自己の祭祀財産ではないことから、その所有者が死亡した場合、墓地は一般財産と同様に相続の対象(相続財産)となります。

登記手続において、自己の祭祀財産か否かを証明する必要はないので、墳墓地の相続よる所有権移転登記は受理されます(昭和35年5月19日民事甲第1130号民事局長回答)。

実際には祭祀物承継による登記は非常に稀有な登記です。承継を証する書面の添付及び遺贈に準じた登記の申請をすることになります。相続との違いは、単独申請ではなく、「登記原因証明情報=承継を証する書面」が必要になるなどのほか、相続を証する書面の添付は不要ですが、共同申請となるため、遺言執行者が選任されていない場合は、登記権利者が承継者、登記義務者として、相続人全員が義務者となるため、手続きとしての難易度は相続の場合と同様となります。

《民法第897条》

系譜、祭具及び墳墓の所有権は、前条の規定にかかわらず、慣習に従って祖先の祭祀を主宰すべき者が承継 する。ただし、被相続人の指定に従って祖先の祭祀を主宰すべき者があるときは、その者が承継する。

2.前項本文の場合において慣習が明らかでないときは、同項の権利を承継すべき者は、家庭裁判所が定める。

死後委任業務

1 提案

死後事務委任契約とは?

これからの生活のことをお考えの方に、死後のお話をすることは大変失礼かと存じます。本当に申し訳ありません。

ただ、任意後見契約をお考えであれば、私たち法律家はぜひ一緒にお考えいただきたいと思う契約の一つです。

特に、一人生活で暮らされている方には、重要な問題なのです。

このブログに訪問されたあなた様は、お一人様のご自身が亡くなられた後のこと、お考えになられたことがありますでしょうか?

お葬式からどこのお墓に入るか、ご心配ないでしょうか?

死後事務委任契約とは、死後に発生するいろいろな事務を代行してもらう契約です。

相続人となる身近なご家族がいらっしゃるのであれば大丈夫でしょうが、ご親戚がいても付き合いが疎遠であったり、まるっきり身寄りのない方の場合には、死後事務委任契約が重要になってきます。

厚生労働省の資料では、ご高齢の約8割の方は、最期は病院での死亡となっています。そうしますと、①入院中の費用を病院へ支払ったりするのは、どうすればよろしいのでしょうか?②葬儀の手配やその支払手続はどのようにするのでしょうか?

③ご自身が入るお墓もどうするのか、元気な生前に決めておく必要が生じてきます。

また、ご自宅で亡くなった場合でも、④家賃や水道光熱費の支払いはどうするのでしょうか?

任意後見人、法定成年後見人等は、ご本人が死亡した時点でその職務が終了します。

このような事務手続きを委任することまでは含まれません。

ご本人が亡くなってからの事務は、任意後見人等では出来ないものと考えられているためです。

したがって、死後の事務を任せられるご親族等がいらっしゃらない方は、任意後見契約とあわせて死後事務委任契約を結んでおくことが必要となります。

ただし、普段からお付き合いがなくとも相続人となる予定の親戚の方がいらっしゃる場合には、死後事務で支払われる金銭が相続財産の一部にあたることから、相続との問題も生じるため、その点に気を付けなければいけません。

2 結語

成年後見制度利用促進法が衆院本会議で平成28年4月8日が可決しました。平成28年、10月にも施行されるようです。死後事務も一部後見人で行うことができるようになったようですが、正式に契約書として一度、締結をお考えになられてはいかがでしょう?

内容証明

内容証明とは、郵便物の差出日付、差出人、宛先、文書の内容を郵便局が謄本により証明する制

度です。 つまり、「この手紙をいつ、誰に、この内容であなたが出しました」ということを郵便

局が証明するものでありますが、法的な効力はありません。私たちは、お手紙の一種として考え

ていますが、日付・差出人・宛先・文書内容を第三者である郵便局が証明したことにより、法律

で定められている賃貸借の契約解除や債権回収、債務消滅の援用の手続き上は必要となります。

民法第153条(催告) 催告は、6箇月以内に、裁判上の請求、支払督促の申立て、和解の申立て、

民事調停法 若しくは家事審判法 による調停の申立て、破産手続参加、再生手続参加、更生手

続参加、差押え、仮差押え又は仮処分をしなければ、時効の中断の効力を生じない。 と規定さ

れているように、内容証明を送ってから6か月以内に裁判上の請求、支払督促の申立て、和解

の申立て、民事調停法 若しくは家事審判法 による調停の申立て等の手続をしなければ、有効

な催告とはいえなくなり、時効の中断効力は生じなくなります。

よって、本条では、催告の方法は規定されていませんが、一般的には、催告をおこなった証拠

を残すため、一般書留の内容証明郵便が使用されます。

相続

相続の登記の依頼に際して、被相続人の出生から死亡までの連続した除籍・改製原戸籍・

戸籍謄本が必要です。 金融機関に提出をする場合は、この出生時からの戸籍の取得は必

要不可欠とさえ言われているが、登記に際しては、出生時からの戸籍を添付せよという

ようなことはない。法務局によって、何歳まで添付すればOKなのかは、曖昧であると

いうのが実情のようである。要するに、生殖年齢からの戸籍があれば、一応は大丈夫の

ようであるため、14歳くらいまでなら大丈夫の時代もあったようであるが、12歳く

らいまで取ってくださいと言われるときがあるそうである。栄養状態が良くなってきて

いる現代から考えると、そのように考えるのも不思議ではないが、80歳~90歳くら

いで死亡した人の14歳の年齢の時は戦前でもあり、栄養状態はさほど良好でなかった

ことを考えると、いたずらに10歳、12歳くらいまで取ってくださいというのは、い

かがなものかと考える。

結果的には、出生時から取得せざるを得なくなってしまっているというのが現状のよう

である。

ところで、戸主の同意があれば、旧法の認知効のある出生届を父親から届出をすれば、

父親の戸籍に入籍ができたのであるが、たまに父届出(母の戸籍 ○○郡○○町・・・

・・戸主△▽)というような戸籍の記載にぶつかることがある。母の非嫡出子として、

母の戸籍に記載があるのかと考えるが、このカッコ書きがあることは、母の本籍を明示

しなければ、母が特定できないため記載をしているものであり、母の戸籍には非嫡出子

として入籍しないで父の戸籍に直接入籍した記載であることが分かり、出生時の戸籍=

認知効ある出生届により入籍となる。小学校に入学する際に戸籍の届出をしていなかっ

たことから、父が出生届をしたことが判明するが、このような学齢に達した出生届は、

法務局へ受否伺いをしたうえで、市区町村長は受理しなければならないのである。

和解・裁判

被告事件の貸金返還請求事件の依頼があった。原告事件の受託が多い中、被告事件の受託である。元々被告事件を得意とする環境の中にいたので、慣れているといえばウソではない。

しかしながら、親族間の貸金は複雑な場合が多いので神経を使う。依頼者に説教をするなら、「もう二度と親族間でのお金の貸し借りはやめておいたほうがいいですよ」と言いたい。

裁判所が遠方であったので、被告が近くの裁判所での裁判にはならないのですか?というので、移送申し立てをするが、裁判所は管轄違いとかよっぽどのことがない限り、移送はしない。結果、却下である。

台風接近の中、列車の旅となった。法廷において、準備手続きに回付すると宣言されて、ラウンドテーブルに乗っかるのかなぁかと思ったが、いきなり、ラウンドテーブルでの裁判である。準備手続きでもないのに、これって、裁判手続き違法?では?と昔、教わったことがある。

しくしくと、一方的に裁判所は手続きを進める。事件がたくさんあるから、一つの事件に時間をかけられないのであろうと予測がつく。

和解勧試となった。条項の精査に移るが、結果的には満額支払う必要がないということであった。裁判の報酬には、着手金、成功報酬と報酬の種類があるが、司法書士はなかなか、この報酬をいただくのがどのタイミングがいいのか、悩ましいと感じる。委任を受けるときに契約書を取り交わし、読み上げて、説明をするのであるが、裁判に負けたときは、この成功報酬はいただく根拠がないので、着手金のみとなるが、勝訴した場合は、本人が受けた利益の10%~20%となり、得た利益が大きいと、この報酬も当然に高くなってくる。

それでも、当事務所は、半額ぐらいに抑えての成功報酬、若しくは本人支援の場合は取らないことが多い。お客様の裁判での苦労を考えると、なかなか報酬の請求ができないのである。

そんな中、一番信頼関係が損なわれるのは、当初から無理難題を押し付けてきて、訴訟を提起するという方に見られる闘争心むき出しの対応を私たちに迫られることである。挙句の果ては、契約を反故にし、契約内容の履行をしないという場面に出くわす。契約書には印鑑を押さなかったからと言って、契約が成立していないわけではないのである。諾成契約と言って、その後の依頼者の行動を見れば、口頭での契約も有効に成立しているのである。

このような事件に遭遇すると、せっかく、人のために役に立ちたいと一生懸命に考えてあげることをしたくなくなるので、いけない。難しい案件を考えてあげた結果、すがすがしい気分になったのが台無しになる。いけない、いけない。

成年後見と死後事務

法定後見制度を利用されている方がなくなった場合、死後事務をどのようにしたらよいのか、後見人であれば、誰でも出会う疑問点である。施設に入っていられる被後見人のほとんどと言っていいくらい、親族との関わり合いが希薄な方であるため、本人が死亡したときに、一番頭を痛めるところである。

後見事務は本人死亡と同時に終了することが次のように民法では明文化されている。

(委任の終了事由)第653条 委任は、次に掲げる事由によって終了する。

一 委任者又は受任者の死亡

しかしながら、今まで面倒を見ていた本人に関する一切の事務、財産管理をすぐにやめることが出ないため、民法は、

(後見の計算) 第870条 後見人の任務が終了したときは、後見人又はその相続人は、2箇月以内にその管理の計算(以下「後見の計算」という。)をしなければならない。ただし、この期間は、家庭裁判所において伸長することができる、と定めています。

これは、財産管理の規定であり、死後の事務処理の面では、明確な規定がないことから、苦労が伴う。そこで、(委任の終了後の処分) 民法654条 委任が終了した場合において、急迫の事情があるときは、受任者又はその相続人若しくは法定代理人が委任事務を処理することができるに至るまで、必要な処分をしなければならない、と規定されています。

被任意後見人甲が死亡した場合、例えば、乙が甲の任意後見人になっていた場合、民法の委任契約によれば、乙の任務は終了(第653条1号)し、甲のための行為はできなくなるというのが民法の規定です。

また、甲の財産は相続人(相続人がいない場合には相続財産管理人)に帰属するため、乙は生前から財産を管理していたにもかかわらず、甲の財産からの一切の支出ができなくなります(法定後見も同じです。)。

しかしながら、乙は甲の死亡と同時に一切の手を引かざるを得ないということは、倫理的にも劣る行為となるため、(委任の終了後の処分) 民法654条によれば、「応急処分」といって、急迫の事情があるときには必要な処分を認めております。

最三小判平成4年9月22日は、民法653条1項は任意規定であって当事者がこれと異なる合意をすることも許されるとして、委任者の死亡によっても終了しない旨の死後事務処理の委任契約を有効としています。

そこで、上記の不都合を払拭すべく、死後事務委任契約というものが広まっています。被任意後見人甲と任意後見人乙が生前に、死後事務委任契約(死後事務委任契約とは、委任者(本人)が第三者(個人、法人を含む。)に対し、亡くなった後の諸手続、葬儀、納骨、埋葬に関する事務等についての代理権を付与して、死後事務を委任する契約のことです。)を締結していた場合は、死亡後が安心であるということになります。

死後事務処理委任契約の範囲の問題は、死後事務委任契約で対応できる委任事務の範囲です。委任者甲の死亡によりその財産は既に相続人のものになっていますから、相続人の権利を害さない配慮が必要です(事務処理として、緊急性、必要性がある場合で、相当性が認められるもの)。

委任事務の範囲として代表的なものとしては、病院・施設等の明渡し、その費用の支払、葬儀、その費用の支払、永代供養があります。

永代供養については、葬儀を終えたものの、納骨しないまま放っておくこともできません。身寄りのない甲が墓を有していない場合、その納骨は永代供養にせざるをえないと考えられますので、死後事務委任契約の対象とすることも可能となりますが、費用が高額になる場合もあるので、その支払は、甲の生前、特に判断能力が十分な時点でしておいた方がいいということになりますし、私どもの事務所は遺言で書いておくことを勧めております。

福祉型信託

福祉型の信託と相続財産の承継業務

司法書士が行うことができる相続財産の承継業務は、

不動産や預貯金、株式などに関する相続による名義変更、解約手続き、生命保険金・給付金請求

となりますが、弁護士法第72条との関係から、事件性(紛争性)がないものに限られます。

司法書士は、司法書士法第29条、及び司法書士法施行規則第31条の規定により家庭裁判所により

選任される相続財産管理人、不在財産管理人、遺言執行業務、31条第1項第1号において、

「当事者その他関係人の依頼」による(=委任契約に基づく)財産管理業務につき明記依頼による

財産管理業務を行うことができます。

この様な他人の事業の経営や他人の財産の管理若しくは処分を行う業務をすることができる旨

を、法令で規定されている職業は、司法書士と弁護士のみとなっております。

そのような相続財産の承継業務(財産管理の処分業務)は司法書士法施行細則31条業務と呼ば

れているものです。

福祉型の信託のスキームを考えるときに、この財産管理業務を視野に入れた信託を構築すれば

安心した財産管理、成年後見制度の利用等、幅広いお客様のニーズに応えられることとなります。

信託とは?何ぞやとお考えの方は一度、当事務所をお尋ねください。相続税対策にこの信託が

活かされる場合があるかもしれませんね?

相続

<相続登記の手続きはお早めに!>

相続登記には、相続の確定申告のように10か月以内に税務署へ申告するような期限は設けられていません。したがって、おじいさまの登記名義のままで、税金だけを居住している方がお支払いになっているというケースが多々あります。

ところが、いざ、相続登記の依頼を受け、非常に困難なケースにぶつかることが多いのです。一番多いのは、お父様が亡くなられ、次にお母様が亡くなられるまで、相続人であるお子様は、相続登記(いわゆる名義変更)をなさらない場合が多いということです。その理由とするところは、両親がなくなれば、いずれ自分たちの財産になるのだから、相続登記は登録免許税もかかるし、父親名義で固定資産税だけを払っていればいい、ということのようです。

そういう考え方に出会うと、一理あると思われますが、いざふたを開けてみると、お父様の関係書類が官公庁の保存期間が経過して、廃棄済みで取得できなかったり、登記簿上のお父様と死亡されたお父様の関係がつけられなかったりと、それに代わる資料を私たち、専門家が作成しなければならなかったりした場合の費用等、想像できないくらいの労力と経済的な損失を生じる場合があります。

当事務所では、どんな困難な事例に遭遇しても、登記を受託できないということは皆無ですが、やはり、不動産を所有している方の権利及び義務として、物権変動が起きた場合はきちんと登記簿上に反映した方がベターであるという結論に達します。代襲相続等が発生し、第二世代であるお子様の相続人の場合のみで遺産分割協議がスムーズにできないために相続登記ができず、家庭裁判所へ遺産分割の調停申立てをしなければならないこともあります。

相続登記の手続きは、実務経験豊富な当事務所へお早めに! ℡045-410-7622

差押債権取立訴訟、供託金、仮差押え

<債権差押え命令、差押え債権取立訴訟、債権者不確知供託、債権仮差押命令>

大家Aが所有していたアパートが相続登記により、子供らB、Cの共有となっていたところ、銀行ローンの返済が滞り、任意競売申立てにより競売で所有権を取得した株式会社甲は、大家A(相続によりB、C)に対する貸付債権の確定した勝訴判決(債務名義)に基づき、アパートに居住している借家人X、Yに対し、大家A(相続によりB、C)に対する賃料債権の平成27年8月分、9月分、10月分、11月分を差し押さえてきました。

借家人Xは、大家Aとの定期賃貸借契約の締結により、平成27年4月から9月分までの賃料を前納しており、又平成10月分と11月分の賃料は、借家人Yと一緒に債権者不確知の供託をしております。(実際、誰に支払って良いのか、分からなかったので、平成10月分と11月分は債権者不確知の供託をしました。)

そのような事情があったため、借家人X、Yは差押えが来ても支払わないでいたところ、差押債権取立訴訟が提起されました。

5月29日、借家人Yは、第一期日に裁判所に出頭し、供託したことを言わずに、「平成27年8月分、9月分、10月分、11月分の賃料とその遅延損害金を支払います」と、法廷でしゃべってしまいました。裁判長が何回も「本当に認めるんですね」と念を押されたとのことです。すると、判決の日が言い渡され、6月12日となりました。判決の日には来なくていいとも言われました。YはXの母親なのです。

借家人Xは、裁判長が「平成27年8月分、9月分、10月分、11月分の賃料とその遅延損害金の支払いを認めますか?」と確認を求めてきたときに、借家人Xは、口ごもりながら、『賃料はもう払ってます!』と言ったそうです。すると、裁判長が裁判長席から降りてきて(通常はこのようなことはないが)、「本当に払っているんですね」と、再確認を求めてきたので、『定期賃貸借契約の前払いで6か月分支払ってます。それに、10月、11月分は供託しています!』と、やっとの思いでしゃべったとのことです。

すると、書記官が口頭弁論終了後、「専門家に相談して、証拠があるなら、きちんと対応した方がいいですよ」と、アドバイスをしてくれたそうです。

そこで、いろいろ、相談できるところを探し回って、裁判もベテランで報酬の一番安い当事務所を訪れたわけですが、問題点がかなり、ありました。

まず、平成10月分と11月分の賃料について、借家人X、Yは供託をしておりますが、その供託金取戻請求について、株式会社甲が仮差押えをかけているということです。

借家人Yについて、弁論が終結しており、相談に見えた日の翌日が判決言渡しとあっては、10月、11月分を供託していることを主張できないし、時期に遅れた攻撃防御方法となるため、控訴を視野に入れなさいと言うしかなかった。借家人Yは敗訴判決により、賃料全額を支払うこととなると、損害金の金額が大きくなるため、やはり、10月、11月分は、供託金から取ってもらう方がいいとなった。

相手の株式会社甲は、借家人Yに対する勝訴判決の債務名義をもって、再度、供託金の本差押えをしなければならないため、法廷から出てきたときに、捨てぜりふのように『なんで、供託なんかしたんだよー』と言ったとのことである。

相手の株式会社甲は、勝訴判決により、借家人Yが供託した10月、11月分を含んだ賃料全額を請求するのであれば、供託金の仮差押えは取り下げてもらうこととなるが、それを主張する場がないところから、借家人Yは勝訴判決書に記載された金額のうち、支払うべき賃料のみ(10月、11月分を除いた)を支払うことで頑張るしかなさそうである。

一方、借家人Xは、

第1 請求の趣旨に対する答弁

1 原告の被告Xに対する請求を棄却する。

2 訴訟費用は原告の負担とする

第2 請求の原因に対する答弁

1 請求原因1項中、賃貸借契約締結の事実は否認する。被告Xと大家Aとの契約は定期賃貸借契約であり、被告Xは、すでに、平成27年4月から9月分の賃料を同年4月7日に支払い済みである。

2 請求原因2項中、平成27年10月から11月分の賃料の未払いについては否認ないし争う。同賃料については、横浜地方法務局平成27年度金第1000号、供託金24万円として供託済みである。

第3 被告Xの主張

1 被告Xと大家Aの平成27年4月から9月分の定期賃貸借契約の賃料は、金78万円である。

2 被告Xは、大家Aに対して、平成27年4月7日金78万円を支払った。(乙第1号証、同号証の2)

3 被告Xは、平成27年10月から11月分の賃料金24万円(横浜地方法務局平成27年度金第1000号)は供託により支払済みである。(乙第2号証)

4 よって、原告の請求はいずれも棄却されるべきである。

という答弁書を提出すれば、借家人Xの勝訴判決は間違いないであろう。その場合、相手方甲は供託金をどのように払戻請求するのであろうか。もともとの大家Xに対する債務名義をもって、本差押えをかけて取り立てるのであろうか。

任意後見と家族信託

任意後見と家族信託?

土曜日にお客様のご希望で相談に応じる。

Q 相談内容は、父が死亡し、母に相続させたが、その母が一戸建ての自宅に一人で居住しているため、心配であると言う娘さんAからの相談である。

お母さんの相続人は娘さんAとBの二人であるが、父の死亡時の相続手続きで大変な思いをしたので、どうすればいいのかと、いう相談であった。

母は、認知にはなっていないが、介護認定は受けておらず、他人の世話になることを拒み、家の中から外に出ようとしないとのことである。私Aは週一度、実家に戻り、母の様子を見ているということである。

A 相談の提案として、お父様の相続の時に苦労されたということから、まず、①遺言の作成、②任意後見契約の締結のお話をした。

①の遺言書は、公正証書で作成すること

②の任意後見及び法定後見とはどのようなものかについて →

ア 法定後見は、家庭裁判所に娘さんAが申立てを行い、後見人としてAさんが就任することができるが、家裁が監督人となるケースで、診断書の内容により、補助、保佐、後見というランク付けになり、後見人(補助、保佐人)の代理権の内容が決定されること。年一回、家裁に報告義務があることなど。

イ 任意後見は、公正証書によりお母さんと娘さんAが契約を締結し、お母さんの要望で、お身守り、財産管理、認知度が進んだ場合には、任意後見が発効し、任意監督人の申立てをしなければならないこと。

ウ アの法定後見の場合、後見人(補助、保佐人)には、家族後見人として、娘さんAが就任することができるが、推定相続人である娘さんBの同意が必要なこと。

エ イの任意後見の場合には、別段、娘さんBの同意は必要ないこと。お母さんが元気なときに娘さんAと代理内容等の契約を締結することができること。必ず、公正証書で作成しなければならないこと。合わせて、遺言を作成することをお勧めする、と。

※娘さんAの苦労は、お母さんの世話をするについて、その都度、面倒を見ているわけでないにもかかわらず、もう一人の姉妹Bに話を通さなくてはならず、苦労が耐えないから、Aさん一人で決定権を持つ方法はないかということで上記回答の結論に達したのである。

娘さんAは、自分が母より先に死亡したときのことも心配されたので、契約の中でその条項の補填をすることで納得された。

上級編として、家族信託(遺言信託、遺言代用信託)の話もした。一番安心な方法であると理解されたが、委託者であるお母さんから受託者であるAさんに所有権移転を行うと言うことで、「そこまでは・・・」ということになった。再度の来所を予約されて、母が住んでいる実家へと急がれました。

お客様の相談内容にいろんな角度から、最適なアドバイスができる当事務所です。お困りごとは、まず、ご連絡下さい!℡045-410-7622

民事信託(家族信託)

第1 民事信託について

1 民事信託(家族信託)とは?

(1) 新信託法(平成18年法律第108号)では、従前からのいわゆる信託銀行が営利を目的として業として行っている「営業信託」(商事信託)の対語として、受託者が営利を目的とせずかつ反復継続しない信託の引き受けとしての民事信託を念頭に置いて改正されました。なお、一般社団法人信託協会ではこの民事信託を「家族信託」という用語を使っています。

民事信託の中で、

①福祉型の信託(高齢者・障害者等の生活支援のための信託)

②高齢者や障害者の財産管理のための信託

③自分自身、配偶者その他の親族の生活保障に係る信託

④親亡き後の障害者などケアを要する者の扶養のための信託

を特に家族のための信託の中で福祉型信託と呼ばれています。信託銀行等では委託者の意向や受益者の状況を細かく把握できず、きめ細やかな、柔軟な対応ができず硬直的になっていると考えられているところから、司法書士等の活躍が期待されているのであり、当事務所は、いち早く、お客様の要望を取り入れることをめざし、相談業務に当たっています。

(2)信託とは、委託者が、自分が有する一定の財産を別扱いとして、信頼できる受託者に託して名義を移し、受託者において、その財産を一定の目的(信託の目的)に従って管理活用処分し、その中で託された信託財産やその運用益を受益者に給付しあるいは財産そのものを引き渡し、その目的を達成する法制度です。

民事信託

受益者連続型信託とは?

例えば、本人亡き後の配偶者の生活保障において、第一次受益者を本人たる夫としその死亡により第2次受益者の妻が受益権を取得し、第2次受益者の死亡により第 3 次受益者たる子が受益権を取得するというように、受益者の死亡により順次他の者が受益権を所得する旨の定めがある信託を後継ぎ遺贈型の受益者連続信託といいます。信託法第91条前段の規定により、二次以降の信託受益権は相続財産とはならないので、家督財産に対する遺留分請求を回避できることになります。

各種スキームを考え、皆様の要望にお応えできる事務所として、信託銀行で実施していない民事信託の相談に是非お越しください。相続がらみのスキームもあります。

遺産分割

相続が発生した場合、遺産分割協議が成立しない場合に、よく、法定相続分での相続登記をされる場合があります。

不動産登記法上は、最初の登記原因は、『相続』による法定相続人全員の持分登記(申請人は相続人のうちの一人からでも申請できますが、登記識別情報は申請人のみの通知となります。)となり、遺産に関する所有権が確定することになります。

その後、相続人全員の合意により再度、遺産分割協議を行い登記の変更を行なう場合は、登記原因が『遺産分割』として登記申請ができます。

しかし、一旦被相続人名義から相続人に登記をした後、「再遺産分割協議」等により再度名義を変更すると、登記申請はできるものの、税務法上は、贈与とみなされ、贈与税が課される場合があることに注意をしなければなりません。

やむをえず不動産の名義を変更する必要が生じた場合は、互いの不動産を交換(特例に該当すれば所得税の非課税も可)するか一般の売買とするしかないと思われますので、その際には、提携税理士をご紹介し、お客様に有利な方法の解決策を模索します。その場合は前記の相続に関する税金の優遇措置はありませんし、譲渡税が課税されることとなるので、注意が必要です。

平成27年5月1日施行改正会社法

会社法の一部を改正する法律案 (第186回国会において修正議決を経て成立)

(※平成26年4月25日衆議院において修正議決)

国会提出日 平成25年11月29日

可決成立日 平成26年6月20日

公布日 平成26年6月27日(法律第90号)

官報掲載日 平成26年6月27日(号外第144号)

施行日 平成27年5月1日

会社法の一部を改正する法律の施行に伴う関係法律の整備等に関する法律案

(第186回国会において修正議決を経て成立)

(※平成26年4月25日衆議院において修正議決)

国会提出日 平成25年11月29日

可決成立日 平成26年6月20日

公布日 平成26年6月27日(法律第91号)

官報掲載日 平成26年6月27日(号外第144号)

施行日 一部の規定を除き、平成27年5月1日

(法務省HPより)

(法律案提出理由) 株式会社をめぐる最近の社会経済情勢に鑑み、社外取締役等による株式会社の経営に対する監査等の強化並びに株式会社及びその属する企業集団の運営の一層の適正化等を図るため、監査等委員会設置会社制度を創設するとともに、社外取締役等の要件等を改めるほか、株式会社の完全親会社の株主による代表訴訟の制度の創設、株主による組織再編等の差止請求制度の拡充等の措置を講ずる必要がある。これが、この法律案を提出する理由である。

会社法の一部を改正する法律案要綱

第1 子会社等及び親会社等の定義の創設

一 「子会社等」とは、次のいずれかに該当する者をいうものとすること。(第2条第3号の2関係)

1 子会社

2 会社以外の者がその経営を支配している法人として法務省令で定めるもの

二 「親会社等」とは、次のいずれかに該当する者をいうものとすること。(第2条第4号の2関係)

1 親会社

2 株式会社の経営を支配している者(法人であるものを除く。)として法務省令で定めるもの

第2 監査等委員会設置会社制度

一 定義 「監査等委員会設置会社」とは、監査等委員会を置く株式会社をいうものとすること。(第2条第11号の2関係)

二 監査等委員会の設置

1 株式会社は、定款の定めによって、監査等委員会を置くことができるものとすること。(第326条第2項関係)

2 監査等委員会設置会社は、取締役会及び会計監査人を置かなければならないものとすること。(第327条第1項第3号及び第5項関係)

3 監査等委員会設置会社は、監査役を置いてはならないものとすること。(第327条第4項関係)

4 指名委員会等設置会社は、監査等委員会を置いてはならないものとすること。(第327条第6項関係)

三 監査等委員である取締役の選任及び解任並びにその報酬等の決定の手続等

1 監査等委員会設置会社においては、取締役の選任は、監査等委員(監査等委員会の委員をいう。以 下同じ)である取締役とそれ以外の取締役とを区別してしなければならないものとすること。(第329条第2項関係)

2 監査等委員である取締役は、監査等委員会設置会社若しくはその子会社の業務執行取締役 若しくは 支配人その他の使用人又は当該子会社の会計参与若しくは執行役を兼ねることができないものとする こと。 (第331条第3項関係)

3 監査等委員会設置会社においては、監査等委員である取締役は、3人以上で、その過半数は、社外取締役でなければならないものとすること。(第331条第6項関係)

4 監査等委員会設置会社の取締役(監査等委員である取締役を除く。)の任期は、選任後1年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までとすること。(第332条第3項関係)

5 監査等委員である取締役の任期は、選任後2年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までとすること。(第332条第4項関係)

6 取締役は、監査等委員会がある場合において、監査等委員である取締役の選任に関する議案を株主総会に提出するには、監査等委員会の同意を得なければならないものとすること。(第344条 の2第1項関係)

7 監査等委員会は、取締役に対し、監査等委員である取締役の選任を株主総会の目的とすること等を請求することができるものとすること。(第344条の2第2項関係)

8 監査等委員である取締役を解任する株主総会の決議は、当該株主総会において議決権を行使することができる株主の議決権の過半数(3分の1以上の割合を定款で定めた場合にあっては、その割合以 上)を有する株主が出席し、出席した当該株主の議決権の3分の2以上に当たる 多数をもって行わなければならないものとすること。(第309条第2項第7号及び第344条の2第3項関係)

9 監査等委員である取締役は、株主総会において、監査等委員である取締役の選任若しくは解任又は辞任について意見を述べることができるものとすること。(第342条の2第1項関係)

10 監査等委員である取締役を辞任した者は、辞任後最初に招集される株主総会に出席して、辞任した旨及びその理由を述べることができるものとすること。(第342条の2第2項関係)

11 監査等委員会が選定する監査等委員は、株主総会において、監査等委員である取締役以外の取締役の選任若しくは解任又は辞任について監査等委員会の意見を述べることができるものとすること。( 第342条の2第4項関係)

12 監査等委員会設置会社においては、第361条第1項各号に掲げる事項は、監査等委員である取締役とそれ以外の取締役とを区別して定めなければならないものとすること。(第361条第2項関係)

13 監査等委員である各取締役の報酬等について定款の定め又は株主総会の決議がないときは、当該報酬等 は、第361条第1項の報酬等の範囲内において、監査等委員である取締役の協議によって定めるものとすること。(第361条第3項関係)

14 監査等委員である取締役は、株主総会において、監査等委員である取締役の報酬等について意見を述べることができるものとすること。(第361条第5項関係)

15 監査等委員会が選定する監査等委員は、株主総会において、監査等委員である取締役以外の取締役の報酬等について監査等委員会の意見を述べることができるものとすること。(第 361条第6項関係)

四 監査等委員会の権限等

1 監査等委員会は、全ての監査等委員で組織するものとすること。(第399条の2第1項関係 )

2 監査等委員は、取締役でなければならないものとすること。(第399条の2第2項関係)

3 監査等委員会は、次に掲げる職務を行うものとすること。(第399条の2第3項関係)

(1) 取締役の職務の執行の監査及び監査報告の作成

(2) 株主総会に提出する会計監査人の選任及び解任等に関する議案の内容の決定

(3) 監査等委員である取締役以外の取締役の選任若しくは解任若しくは辞任又は報酬等についての監査等委員会の意見の決定

4 監査等委員会が選定する監査等委員による調査、監査等委員の取締役会への報告義務、監査等委員の株主総会に対する報告義務、監査等委員による取締役の行為の差止め、監査等委員会設置会社と取 締役との間の 訴えにおける会社の代表等の監査等委員会の権限等について、第384条及び第405条から第408条までに相当する規定を置くものとすること。(第399条の3から第399条の7まで関係)

五 監査等委員会の運営

招集権者、招集手続等、監査等委員会の決議、議事録、監査等委員会への報告の省略等の監査等委員会

の運営につき、第410条から第414条までに相当する規定を置くものとすること。(第399条の8

から第399条の12条まで関係)

六 監査等委員会設置会社の取締役会の権限等

1 監査等委員会設置会社の取締役会は、第362条の規定にかかわらず、次に掲げる職務を行う ものとすること。(第399条の13第1項関係)

(1) 次に掲げる事項その他監査等委員会設置会社の業務執行の決定

ア 経営の基本方針

イ 監査等委員会の職務の執行のため必要なものとして法務省令で定める事項

ウ 取締役の職務の執行が法令及び定款に適合することを確保するための体制その他株式会社の業務並びに当該株式会社及びその子会社から成る企業集団の業務の適正を確保するために必要なも のとして法務省令で定める体制の整備

(2) 取締役の職務の執行の監督

(3) 代表取締役の選定及び解職

2 監査等委員会設置会社の取締役会は、1(1)アからウまでに掲げる事項を決定しなければならないものとすること 。(第399条 の13第2 項関係 )

3 監査等委員会設置会社の取締役会は、取締役(監査等委員である取締役を除く。)の中から代表取締役を 選定しなければならないものとすること。(第399条の13第3項関係)

4 監査等委員会設置会社の取締役会は、第362条第4項各号に掲げる事項に相当する事項その他の重要な業務執行の決定を取締役に委任することができないものとすること。(第399条の13第4項関係)

5 監査等委員会設置会社の取締役の過半数が社外取締役である場合には、当該監査等委員会設置会社の取締 役会は、その決議によって、第416条第4項各号に掲げる事項に相当する事項を除き、重要な業務執行の決定を取締役に委任することができるものとすること。(第399条の13第5 項関係)

6 監査等委員会設置会社は、取締役会の決議によって重要な業務執行(第416条第4項各号に掲げる事項に相当する事項を除く。)の決定の全部又は一部を取締役に委任することができる旨を定款で定めることができるものとすること。(第399条の13第6項関係)

7 招集権者の定めがある場合であっても、監査等委員会が選定する監査等委員は、取締役会を招集することができるものとすること。(第399条の14関係)

七 取締役の任務懈怠の推定規定の適用除外

第423条第3項の規定は、第356条第1項第2号又は第3号に掲げる場合において、同項の取締役(監査等委員であるものを除く。)が当該取引につき監査等委員会の承認を受けたときは、適用しないものとすること。(第423条第4項関係)

八 その他の規定の整備

1 設立しようとする株式会社が監査等委員会設置会社である場合におけるその設立手続並びに監査等委員会設置会社に係る登記及び罰則その他所要の規定を整備するものとすること。(第38条第2項、第911条第3項第22号、第976条第19号の2等関係)

2 監査等委員会設置会社制度の創設に伴い、第2条第12号に規定する「委員会設置会社」の呼称を「指名委員会等設置会社」とするものとし、指名委員会、監査委員会及び報酬委員会の総称を「指名委員会等」とするものとするなどの所要の整備をするものとすること。(第2条第12号等関係)

配当期日

仮に、仮差押債権者に配当があった場合、(1)執行力ある債務名義の正本を有する債権者ではないため、執行裁判所はどうするのかを調べた。(2)仮差押の執行をした債権者が「配当を受けるべき債権者」とされるのはなぜか?民事執行法第91条では、債権が仮差押債権者のものであるときは供託しなければならないとしている。 そこで、要するに本案訴訟を提起して、判決(またはこれと同じ効果を有する書面)に執行文の付与を受けて裁判所に証明すれば配当をしてくれることになるのである。

本件の場合、本案訴訟を提起して、勝訴判決を得ても、債権の満足が受けられないと判断できたため、仮差押債権者として配当期日を待った。案の定、配当の恩恵にあずかることができなかった。

そこで、これからが大変になるのである。相談者に当初、本案を提起しないで仮差押命令を申し立てると、担保取消しが難しくなるということを説明しても、お金を返してくれないから、とりあえず、マンションの仮差押えをするんです、という・・・

(配当等の額の供託)

第91条 配当等を受けるべき債権者の債権について次に掲げる事由があるときは、裁判所書記官は、その配当等の額に相当する金銭を供託しなければならない。

一 停止条件付又は不確定期限付であるとき。

二 仮差押債権者の債権であるとき。

三 第39条第1項第七号又は第183条第1項第六号に掲げる文書が提出されているとき。

四 その債権に係る先取特権、質権又は抵当権(以下この項において「先取特権等」という。)の実行を一時禁止する裁判の正本が提出されているとき。

五 その債権に係る先取特権等につき仮登記又は民事保全法第53条第2項 に規定する仮処分による仮登記がされたものであるとき。

六 仮差押え又は執行停止に係る差押えの登記後に登記された先取特権等があるため配当額が定まらないとき。 七 配当異議の訴えが提起されたとき。

2 裁判所書記官は、配当等の受領のために執行裁判所に出頭しなかつた債権者(知れていない抵当証券の所持人を含む。)に対する配当等の額に相当する金銭を供託しなければならない。

(権利確定等に伴う配当等の実施)

第92条 前条第1項の規定による供託がされた場合において、その供託の事由が消滅したときは、執行裁判所は、供託金について配当等を実施しなければならない。

2 前項の規定により配当を実施すべき場合において、前条第1項第一号から第五号までに掲げる事由による供託に係る債権者若しくは同項第六号に掲げる事由による供託に係る仮差押債権者若しくは執行を停止された差押債権者に対して配当を実施することができなくなつたとき、又は同項第七号に掲げる事由による供託に係る債権者が債務者の提起した配当異議の訴えにおいて敗訴したときは、執行裁判所は、配当異議の申出をしなかつた債権者のためにも配当表を変更しなければならない。

仮差押命令をかけてから1年6か月余り、取下げ、担保取消決定、公示送達申立て等を経て、供託原因消滅証明書を手にすることができ、無事、取戻しによる供託金払渡請求ができたのです。

その顛末は又、お知らせすることができるでしょう。

※簡裁代理権の資格を有している当事務所は、皆様のお悩みごとに真摯に対応できますので、何なりとご相談下さい!

債権届出

(配当等を受けるべき債権者の範囲)として、民事執行法第87条第1項第3号の規定により、『差押え(最初の強制競売の開始決定に係る差押えをいう。次号において同じ。)の登記前に登記された仮差押えの債権者』である相談者ということから、執行裁判所から担保不動産の競売が開始されたので、債権届出をしてくださいという連絡が来ました。

(開始決定及び配当要求の終期の公告等)

民事執行法第49条第1項の規定によれば、『強制競売の開始決定に係る差押えの効力が生じた場合(その開始決定前に強制競売又は競売の開始決定がある場合を除く。)においては、裁判所書記官は、物件明細書の作成までの手続に要する期間を考慮して、配当要求の終期を定めなければならない。

同第2項の規定によれば、『裁判所書記官は、配当要求の終期を定めたときは、開始決定がされた旨及び配当要求の終期を公告し、かつ、次に掲げるものに対し、債権(利息その他の附帯 の債権を含む。)の存否並びにその原因及び額を配当要求の終期までに執行裁判所に届け出るべき旨を催告しなければならない。』

と規定があり、次に掲げるものとして

同条同項第1号『第87条第1項第3号に掲げる債権者』の規定があった。

以上のことから、

仮差押債権者も配当等を受けるべき債権者に該当するところ、仮差押債権者も配当要求をすることができるということで、最初の債権届出を行った。

しばらくしてから、再び配当要求期日を指定した執行裁判所からの連絡が来たので、同じように債権届出をしました。このとき、配当に預かれるかどうか、抵当権者である機構が全部持っていくということがおおよそ見当がついていたので、裁判所に届出をする必要があるのかどうかを尋ねたところ、義務ですから届出をしてくださいとの回答であった。

(催告を受けた者の債権の届出義務)

民事執行第50条の規定によれば、『49条第2項の規定による催告を受けた同項1号又は第2号に掲げる者は、配当要求の終期までに、その催告に係る事項について届出をしなければならない。

同第2項の規定によれば、『前項の届出をした者は、その届出に係る債権の元本の額に変更があつたときは、その旨の届出をしなければならない。』

同第3項の規定によれば、『前2項の規定により届出をすべき者は、故意又は過失により、その届出をしなかつたとき、又は不実の届出をしたときは、これによつて生じた損害を賠償する責めに任ずる。』

以上、裁判所のいうところの「義務ですから届出をする必要」があることが判明したので、再度、債権届出を行ったのである。(続き⇒)

不動産競売・債権届出・配当要求

1 不動産競売事件において、買受人の代金納付等により配当財団が形成され、配当が実施されるときの債権者の資格としては下記のものが挙げられます(民事執行法第87条、担保不動産競売について準用)。

第二章 強制執行

第二節 金銭の支払を目的とする債権についての強制執行

第一款 不動産に対する強制執行

第二目 強制競売

第三章 担保権の実行としての競売等

(不動産執行の規定の準用)

第188条 第44条の規定は不動産担保権の実行について、前章第二節第一款第二目(第81条を除く。)の規定は担保不動産競売について、同款第三目の規定は担保不動産収益執行について準用する。

①差押債権者

②配当要求債権者

③交付要求債権者

④仮差押債権者

⑤担保権者

※民事執行法には次のとおり規定されています。そして、不動産に対する強制執行の規定は担保権の実行としての競売について、準用されています。

(配当等を受けるべき債権者の範囲)

第87条 売却代金の配当等を受けるべき債権者は、次に掲げる者とする。

一 差押債権者(配当要求の終期までに強制競売又は一般の先取特権の実行としての競売の申立てをした差押債権者に限る。)

二 配当要求の終期までに配当要求をした債権者

三 差押え(最初の強制競売の開始決定に係る差押えをいう。次号において同じ。)の登記前に登記された仮差押えの債権者

四 差押えの登記前に登記(民事保全法第53条第2項 に規定する仮処分による仮登記を含む。)がされた先取特権(第一号又は第二号に掲げる債権者が有する一般の先取特権を除く。)、質権又は抵当権で売却により消滅するものを有する債権者(その抵当権に係る抵当証券の所持人を含む。)

2 前項第四号に掲げる債権者の権利が仮差押えの登記後に登記されたものである場合には、その債権者は、仮差押債権者が本案の訴訟において敗訴し、又は仮差押えがその効力を失つたときに限り、配当等を受けることができる。

3 差押えに係る強制競売の手続が停止され、第47条第6項の規定による手続を続行する旨の裁判がある場合において、執行を停止された差押債権者がその停止に係る訴訟等において敗訴したときは、差押えの登記後続行の裁判に係る差押えの登記前に登記された第1項第四号に規定する権利を有する債権者は、配当等を受けることができる。

(開始決定及び配当要求の終期の公告等)

第49条 強制競売の開始決定に係る差押えの効力が生じた場合(その開始決定前に強制競売又は競売の開始決定がある場合を除く。)においては、裁判所書記官は、物件明細書の作成までの手続に要する期間を考慮して、配当要求の終期を定めなければならない。

2 裁判所書記官は、配当要求の終期を定めたときは、開始決定がされた旨及び配当要求の終期を公告し、かつ、次に掲げるものに対し、債権(利息その他の附帯の債権を含む。)の存否並びにその原因及び額を配当要求の終期までに執行裁判所に届け出るべき旨を催告しなければならない。

一 第87条第1項第3号に掲げる債権者

二 第87条第1項第4号に掲げる債権者(抵当証券の所持人にあつては、知れている所持人に限る。)

三 租税その他の公課を所管する官庁又は公署

3 裁判所書記官は、特に必要があると認めるときは、配当要求の終期を延期することができる。

4 裁判所書記官は、前項の規定により配当要求の終期を延期したときは、延期後の終期を公告しなければならない。

5 第1項又は第3項の規定による裁判所書記官の処分に対しては、執行裁判所に異議を申し立てることができる。

6 第10条第6項前段及び第9項の規定は、前項の規定による異議の申立てがあつた場合について準用する。

(催告を受けた者の債権の届出義務)

第50条 前条第2項の規定による催告を受けた同項第一号又は第二号に掲げる者は、配当要求の終期までに、その催告に係る事項について届出をしなければならない。

2 前項の届出をした者は、その届出に係る債権の元本の額に変更があつたときは、その旨の届出をしなければならない。

3 前2項の規定により届出をすべき者は、故意又は過失により、その届出をしなかつたとき、又は不実の届出をしたときは、これによつて生じた損害を賠償する責めに任ずる。

2 配当要求について

配当要求とは、債権者が、配当等を受けるべき債権者の地位を取得するために、既に開始されている他の債権者が申し立てた競売手続に参加して自己の債権の満 足を受けようとする手続です。しかし、誰でもこの手続に参加することができるわけではなく、配当要求をすることができる債権者は限定されています。 配当要求は、他の債権者が申し立てた競売手続に参加し、その手続上で配当等を受ける地位を取得するにすぎないため、当該手続が取下げ又は取消しにより 終了した場合は配当要求も効力を失います。

3 配当要求をすることができる債権者

(1)執行力のある債務名義の正本を有する債権者

(2)差押えの登記後に登記をした仮差押債権者

(3)一般の先取特権を有することを証明した債権者

(配当要求)

第51条 第25条の規定により強制執行を実施することができる債務名義の正本(以下「執行力のある債務名義の正本」という。)を有する債権者、強制競売の開始決定に係る差押えの登記後に登記された仮差押債権者及び第181条第1項各号に掲げる文書により一般の先取特権を有することを証明した債権者は、配当要求をすることができる。

2 配当要求を却下する裁判に対しては、執行抗告をすることができる。(続き⇒)

任意売却、不動産競売と仮差押え

1 任意売却について

住宅ローンのご返済が困難になった場合、任意売却又は法的措置(競売)により自宅を手放さなければならないことがでてきます。

その中でも、任意売却を利用する方法があります。なぜかと申しますと、

(1) 通常の不動産取引として売買されるため、一般的に競売より高値で売却することができる可能性があるからです。

(2) 裁判所による不動産競売の手続と比べると、一般不動産の売却と同様、自宅の引渡時期について、買主との調整ができるからです。

しかしながら、任意売却が円滑に進むためには、売却を行ってもらう不動産業者について、

(1) 適切な販売活動を行うことができる仲介業者の選定が必要となります。

(2) 自宅を売却するのですから、所有者の全面的な協力が必要不可欠となります。ご自身の大切な資産である住宅の売却を任せる仲介業者ですので、慎重に選ぶことは当然のことです。

2 仮差押命令を掛けたマンションには独立行政法人住宅金融支援機構等(以下「機構」という。)の抵当権が設定されていました。

仮差押債権者である依頼者は、プレッシャーを掛ける目的でとりあえずそのマンションに仮差押を掛けてはみたものの、機構の抵当権が設定されており、実際の取り分が乏しいと判断し、又訴訟手続きという費用対効果の観点から、その後の本案訴訟や強制執行を進めることを諦め、それでも、あえて仮差押を取り下げることもしないで、結果、放置していました。

他方の債務者側からすれば、自己のマンションに仮差押えがついていれば不利益となることから、債権者が仮差押えを掛けたまま放置している場合には、「起訴命令」、「保全取消し」という方法が残されています。しかしながら、新たな火種となって債権者が訴訟を起こしてくるという事態が想定されるわけです。ということから、債務者も何もしないで放置していました。

3 抵当権者である機構は、仮差押えに遅れて、担保不動産競売開始の差押を掛けてきました。(続く⇒)

家賃不払いと仮差押え

家賃を支払ってくれない人に対して、何か有効な手だてはないでしょうか?という相談に遭遇する。

建物明渡請求訴訟は当然のことではあるが、既に退去している債務者とのことである。差し押さえる

金融資産はないが、債務者名義のマンションを奥さんと共有しているとのことである。そこで、考えたのは、

【保全命令申立て】

1.民事保全手続とは

保全事件とは、民事訴訟の本案の権利(貸金返還請求権など)の実現を保全するために行う仮差押え

や仮処分の手続のことをいいます。

例えば、仮差押命令の申立ては、裁判を起こす前に、相手方の不動産や預金などの財産を前もって仮

に差し押さえ、将来の回収を容易にする手続です。

相談者は、そのマンションに仮差押えをかけていただきたいという依頼となった。

仮差押えは本差押え、つまり、本訴を提起する前提で申立てをするものであるからという説明をした

上で、仮差押命令申立てを行った。

(続く⇒)

相続人と賃貸借

【相談内容】

相談者Aの父Xは会社員でした。Xは妻Yと死別後、Xが敷金を払って契約を行い、Xの長男Bが連帯保証をしました。賃貸マンションで内妻Zと生活を始めましたが、出勤途上、歩行者用青信号に従って横断歩道を歩行中に車にはねられて死亡しました。

Xの財産は、現金、預貯金、株式。Xの子はA(Xの長女)とBです。 生命保険は、保険金受取人がZに指定されていました。 会社からXの死亡退職金が出るようです。

Q1.家主からBに家賃の請求がありましたが、払う必要がありますか。

連帯保証人Bへの家賃の請求につき、賃貸契約での連帯保証人とは、部屋を借りている人がお金を払わない時に、その請求を連帯保証人にすることが出来る仕組みです。

よって、Xが賃料を支払うことができない場合は、連帯保証人Bに請求ができるのです。したがって、支払う必要があります。連帯保証人が支払いを拒否したくても、拒否することはできません。

Q2.相続人は賃貸借契約を解除してZを退去させられますか。

(居住用建物の賃貸借の承継) 借地借家法第36条では、居住の用に供する建物の賃借人が相続人なしに死亡した場合において、その当時婚姻又は縁組の届出をしていないが、建物の賃借人と事実上夫婦又は養親子と同様の関係にあった同居者があるときは、その同居者は、建物の賃借人の権利義務を承継する。との規定があります。

本件では、被相続人Xには、内縁の妻Zがいますが、相続人ABもいますので、本条を見る限り、相続人からの明渡請求につき、内縁の妻Zは退去しなければならないのかという疑問を生じます。